Налог на прибыль

В ст. 252 НК РФ установлено, что в целях налогообложения прибыли налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

На основании п. 23 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде сумм материальной помощи работникам.

Законом N 443-ФЗ данная норма дополнена словами «если иное не предусмотрено настоящей главой». Одновременно внесены изменения в п. 1 ст. 265 НК РФ, который дополнен под. 19.12, предусматривающим возможность учета в качестве прочих затрат при расчете налога на прибыль расходов в виде безвозмездно переданных денежных средств и (или) иного имущества, указанных в п. 93 ст. 217 НК РФ. В п. 93 ст. 217 НК РФ, как мы выяснили выше, поименованы в том числе денежные средства и (или) иное имущество, безвозмездно полученные лицами, призванными на военную службу по мобилизации в Вооруженные Силы РФ.

Таким образом, расходы на выплату материальной помощи мобилизованному сотруднику могут быть учтены при налогообложении прибыли.

Положения данных норм применяются в отношении расходов, понесенных с 1 января 2022 года (смотрите ч. 14 ст. 14 Закона N 443-ФЗ).

Нормативное регулирование

Материальная помощь — разовая выплата социального характера, связанная с определенными обстоятельствами:

- рождением ребенка;

- бракосочетанием;

- лечением;

- тяжелым материальным положением;

- чрезвычайной ситуацией и т. д.

Материальная помощь к отпуску, если она прописана в трудовом или коллективном договоре как элемент оплаты труда и связана с выполнением трудовых функций работников, по своей сути материальной помощью не является. Это, скорее, единовременная выплата к отпуску, выплачиваемая в виде материальной помощи.

Материальная помощь, предусмотренная трудовым договором как часть системы оплаты труда организации, в бухгалтерском учете отражается аналогично заработной плате по сотруднику, которому начислена (Приказ Минфина РФ от 31.10.2000 N 94н).

В других случаях материальная помощь учитывается на счете 91 «Прочие доходы и расходы» (п. 12 ПБУ 10/99, Приказ Минфина РФ от 31.10.2000 N 94н).

Материальная помощь, предусмотренная трудовым договором, коллективным договором, локальными актами и связанная с выполнением работником трудовых обязанностей, входит в расходы на оплату труда (п. 25 ст. 255 НК РФ, Письма Минфина РФ от 02.09.2014 N 03-03-06/1/43912, от 24.09.2012 N 03-11-06/2/129).

В других случаях материальную помощь учесть в расходах нельзя (п. 23 ст. 270 НК РФ).

НДФЛ и страховые взносы

Материальная помощь к отпуску свыше 4 000 руб. за календарный год облагается НДФЛ и страховыми взносами (п. 28 ст. 217 НК РФ, пп. 11 п. 1 ст. 422 НК РФ, Письмо Минфина РФ от 22.10.2013 N 03-03-06/4/44144).

Датой получения дохода в целях учета НДФЛ является дата выплаты материальной помощи (пп. 1 п. 1 ст. 223 НК РФ).

Срок перечисления НДФЛ — не позднее следующего дня после ее выплаты (п. 6 ст. 226 НК РФ).

Срок перечисления страховых взносов — до 15 числа следующего календарного месяца (п. 3 ст. 431 НК РФ, п. 4 ст. 22 Закона N 125-ФЗ).

10 сентября сотрудники Антонова А. Ю. и Осипов И. С. идут в очередной отпуск.

Приказом руководителя им начислены отпускные:

- Антоновой А. Ю. — 9 556,26 руб.;

- Осипову И. С. — 15 358,35 руб.

и назначена материальная помощь:

- Антоновой А. Ю. — 4 000 руб.;

- Осипову И. С. — 5 000 руб.

Материальная помощь к ежегодному отпуску предусмотрена коллективным договором Организации и выплачивается вместе с отпускными. Стандартные вычеты не предоставляются. Зарплата в Организации выплачивается через кассу по ведомости.

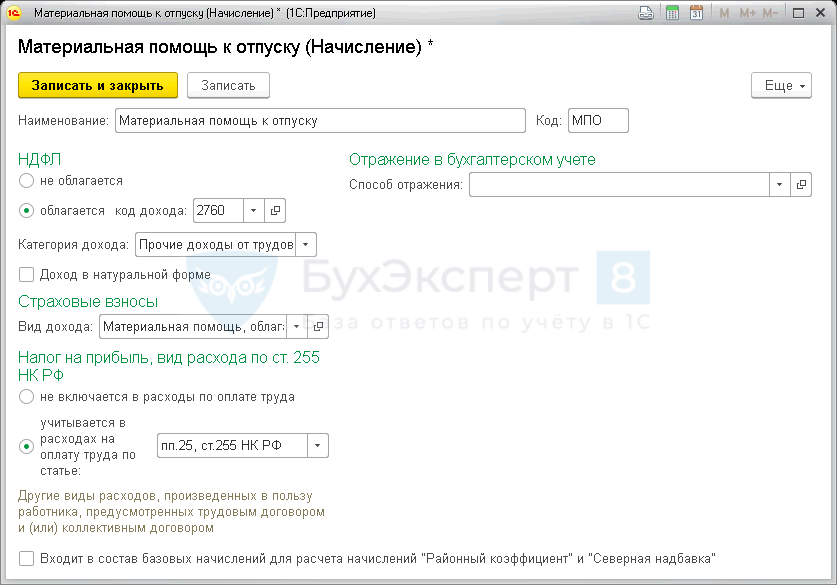

Создание вида начисления

Для начисления материальной помощи создайте новый вид начисления Материальная помощь к отпуску. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

- В разделе :

переключатель — ; — 2760 «Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию»; — Прочие доходы от трудовой деятельности. - переключатель — ;

- — 2760 «Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию»;

- — Прочие доходы от трудовой деятельности.

- В разделе :

— Материальная помощь, облагаемая страховыми взносами частично; - — Материальная помощь, облагаемая страховыми взносами частично;

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

переключатель — учитывается в расходах на оплату труда по статье: пп.25 ст.255 НК РФ. - переключатель — учитывается в расходах на оплату труда по статье: пп.25 ст.255 НК РФ.

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливается.

- В разделе Отражение в бухгалтерском учете:

— не устанавливается. В этом случае материальная помощь будет отнесена в счет затрат, установленный в поле справочника для зарплаты работника, которому она начисляется. PDF - — не устанавливается. В этом случае материальная помощь будет отнесена в счет затрат, установленный в поле справочника для зарплаты работника, которому она начисляется. PDF

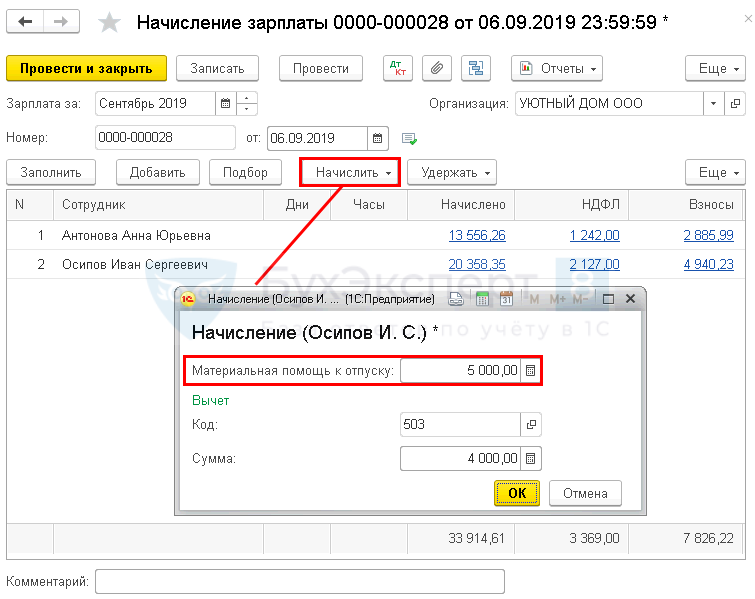

Начисление материальной помощи

Начисление материальной помощи отразите документом в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

- — месяц, в котором происходит начисление материальной помощи сотруднику;

- — день, в который происходит начисление.

Заполните документ по кнопке , или . Выделите нужного сотрудника, по кнопке добавьте ему ранее созданное начисление из выпадающего списка Материальная помощь к отпуску, укажите сумму. и вычета заполнятся автоматически.

При начислении зарплаты в конце месяца данные сотрудники в документ автоматически по кнопке не попадут, начисления по ним добавьте вручную.

Отработанное время по этим сотрудникам сверьте с отчетом Табель учета рабочего времени.

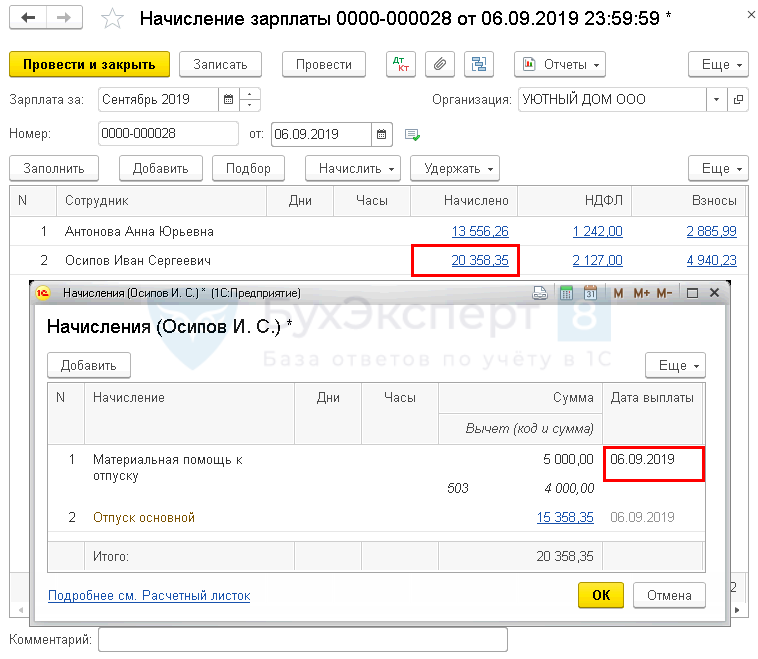

По ссылке в графе в дополнительной форме отражается подробное описание всех начислений по сотруднику. Укажите предполагаемую дату выплаты материальной помощи.

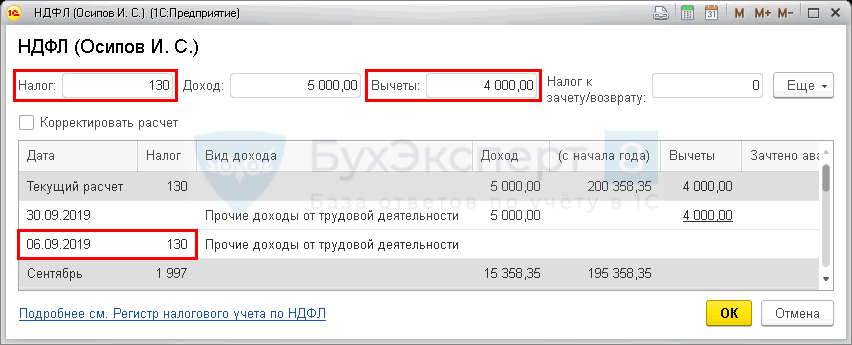

По ссылке в графе в дополнительной форме отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период, а также указаны предоставленные вычеты.

Материальная помощь в размере 4 000 руб. не облагается НДФЛ.

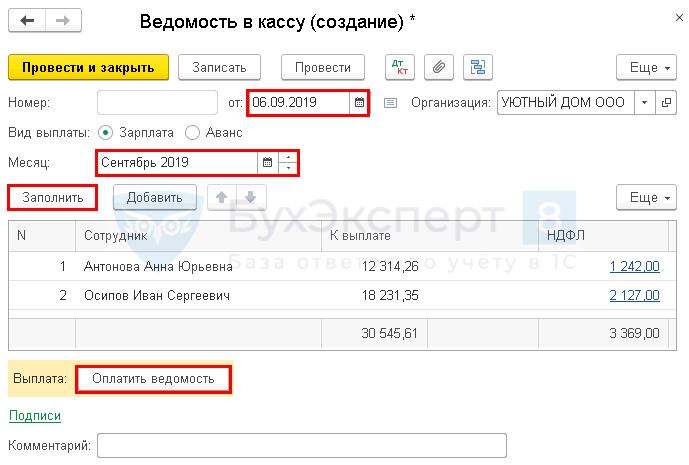

Расчет по сотруднику Осипову И. С. НДФЛ = (5 000 – 4 000) * 13% = 130 руб.

Антоновой А. Ю. выплачена материальная помощь в пределах 4 000 руб., поэтому НДФЛ с нее не удерживается.

НДФЛ с отпускных, рассчитан в документе , а в документе отражается только справочно.

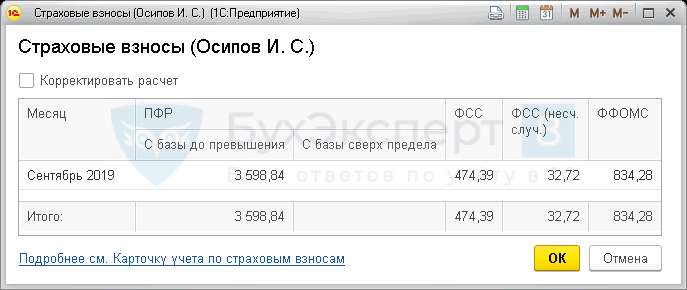

По ссылке в графе в дополнительной форме отображается расчет взносов по сотруднику в разрезе каждого вида взноса.

В сентябре сотруднику Осипову И. С. начислено, включая отпускные и материальную помощь, 20 358,35 руб.

База для исчисления страховых взносов 16 358,35 руб. (20 358,35 — 4 000 руб.)

Приведенный нами расчет соответствует выполненному в 1С. Это значит, что исчисление взносов в программе выполнено верно.

Аналогично производится расчет страховых взносов для Антоновой А. Ю.

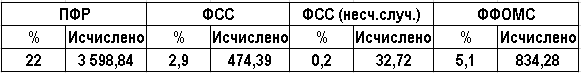

Проводки по документу

Несмотря на то, что в документе установлена дата 06 сентября, проводки формируются последним днем месяца.

Документ формирует проводки:

- Дт 26 Кт 70 — начисление материальной помощи;

- Дт 70 Кт 68.01 — исчисление НДФЛ с материальной помощи;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

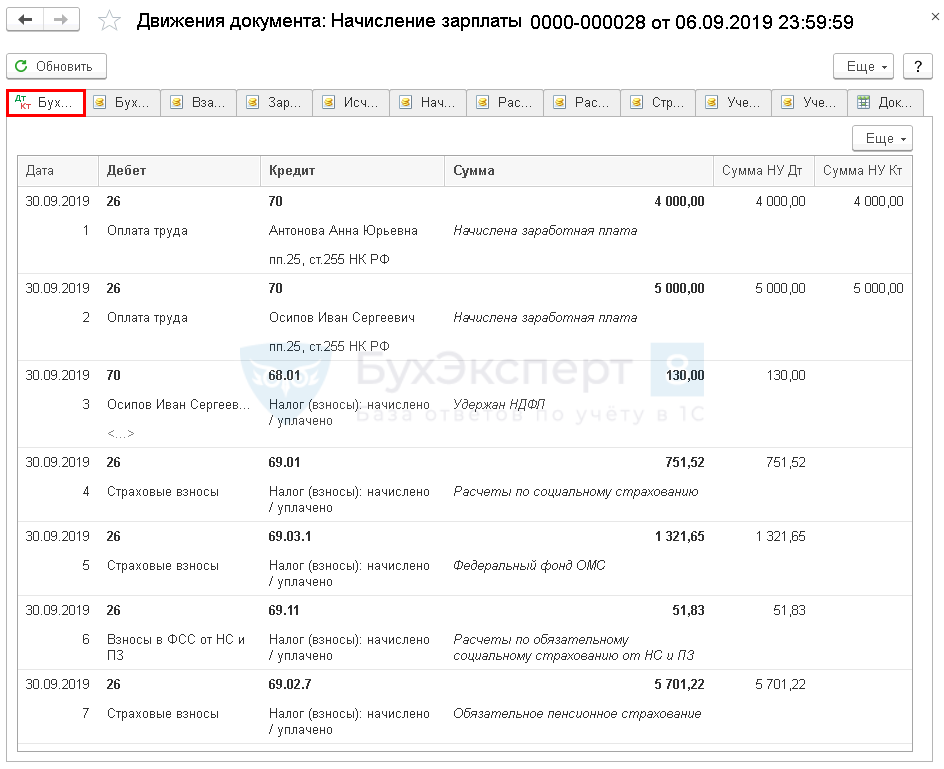

Выплата материальной помощи

Если выплата отпускных и материальной помощи производится наличными, то ведомость на выплату оформите документом Ведомость в кассу в разделе Зарплата и кадры — Зарплата — Ведомости в кассу — кнопка Создать. Также Ведомость в кассу можно создать сразу из документа по кнопке . PDF

- — дата выплаты;

- — Зарплата;

- — месяц начисления материальной помощи, выплачиваемой сотруднику.

По кнопке формируется табличная часть данными к выплате на указанную дату и удержанным НДФЛ.

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

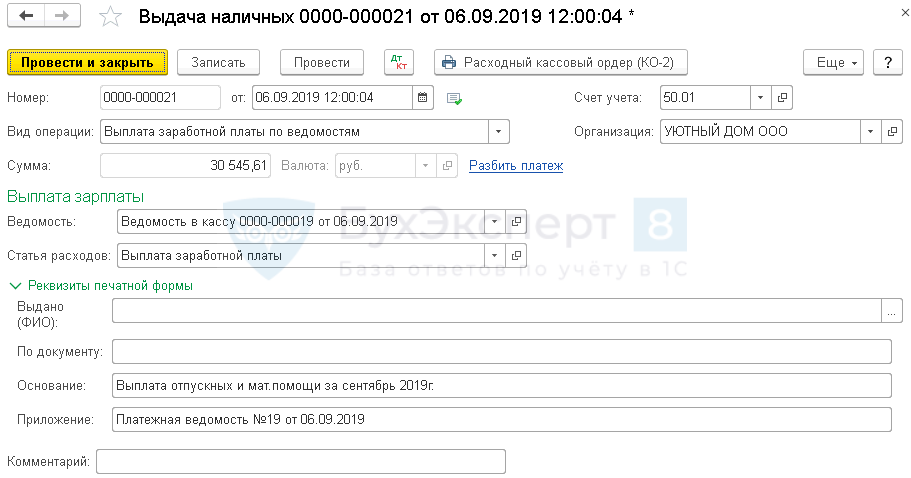

Фактическую выплату оформите документом вид операции Выплата заработной платы по ведомостям по кнопке внизу формы документа Ведомость в кассу.

- — дата выдачи отпускных и материальной помощи;

- — сумма заработной платы, выданная из кассы;

- — ведомость, по которой выплачены отпускные и материальная помощь;

- — Выплата заработной платы, с Оплата труда, выбирается из справочника Статьи движения денежных средств.

Подробнее о формировании Расходного кассового ордера на примере выплаты зарплаты

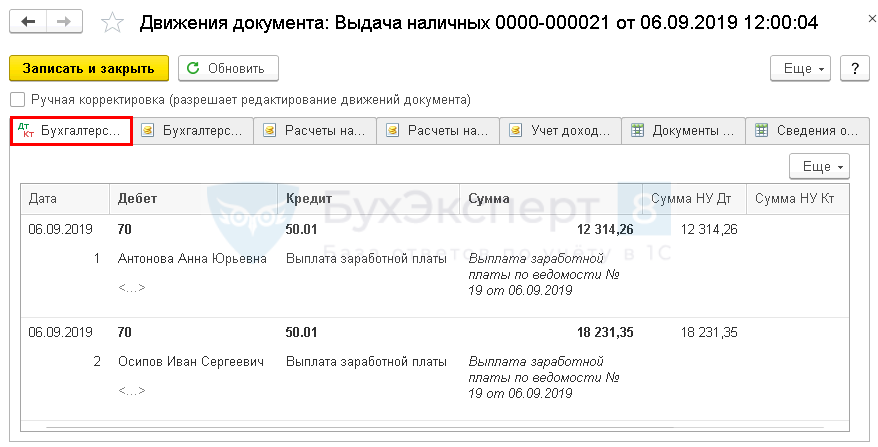

Документ формирует проводку:

Отражение материальной помощи в отчетности по НДФЛ

В форме 6-НДФЛ материальная помощь отражается:

в периоде выплаты

- В Разделе 1 «Обобщенные показатели»:

стр. 020 — сумма начисленной материальной помощи вместе с НДФЛ;стр. 030 — сумма предоставленных вычетов;стр. 040 — сумма исчисленного налога. - стр. 020 — сумма начисленной материальной помощи вместе с НДФЛ;

- стр. 030 — сумма предоставленных вычетов;

- стр. 040 — сумма исчисленного налога.

в периоде, на который приходится срок уплаты НДФЛ в бюджет

- В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

стр. 100 и 110 — 06.09.2019, дата выплаты материальной помощи;стр. 120 — 09.09.2019, следующий рабочий день после выплаты;стр. 130 — 9 000, сумма материальной помощи вместе с НДФЛ;стр. 140 — 130, сумма удержанного налога. - стр. 100 и 110 — 06.09.2019, дата выплаты материальной помощи;

- стр. 120 — 09.09.2019, следующий рабочий день после выплаты;

- стр. 130 — 9 000, сумма материальной помощи вместе с НДФЛ;

- стр. 140 — 130, сумма удержанного налога.

В форме 2-НДФЛ материальная помощь отражается в периоде выплаты: PDF

- Код дохода — 2760 «Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию».

- Код вычета — 503 «Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту».

Декларация по налогу на прибыль

В нашем примере зарплата сотрудников учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и начисленные с нее страховые взносы отразятся в косвенных расходах только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего»:

оплата труда;материальная помощь;страховые взносы; - оплата труда;

- материальная помощь;

- страховые взносы;

- страховые взносы, кроме взносов на НС и ПЗ.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Бухгалтерский учет

В бухгалтерском учете сумма любой материальной помощи признается прочими расходами организации в периоде начисления (п. 11, п. 16, п. 17, п. 19 ПБУ 10/99 «Расходы организации»). Расчеты с работниками по выплате материальной помощи отражаются по кредиту счета 73 «Расчеты с персоналом по прочим операциям» в корреспонденции с дебетом счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы». На дату выплаты материальной помощи производится запись по дебету счета 73 и кредиту счета 50 «Касса» или 51 «Расчетный счет»:

Дебет 91, субсчет «Прочие расходы» Кредит 73

— начислена материальная помощь;

Дебет 73 Кредит 50 (51)

— выплачена материальная помощь.

В отношении бухгалтерского учета материальной помощи, выплаченной в натуральной форме, отметим, что в соответствии с ФСБУ 5/2019 «Запасы», утвержденного приказом Минфина России от 15.11.2019 N 180н (далее — ФСБУ 5/2019), к запасам относятся:

а) сырье, материалы, топливо, запасные части, комплектующие изделия, покупные полуфабрикаты, предназначенные для использования при производстве продукции, выполнении работ, оказании услуг;

б) инструменты, инвентарь, специальная одежда, специальная оснастка (специальные приспособления, специальные инструменты, специальное оборудование), тара и другие аналогичные объекты, используемые при производстве продукции, продаже товаров, выполнении работ, оказании услуг, за исключением случаев, когда указанные объекты считаются для целей бухгалтерского учета основными средствами;

в) готовая продукция (конечный результат производственного цикла, активы, законченные обработкой (комплектацией), технические и качественные характеристики которых соответствуют условиям договора или требованиям иных документов, в случаях, установленных законодательством), предназначенная для продажи в ходе обычной деятельности организации;

г) товары, приобретенные у других лиц и предназначенные для продажи в ходе обычной деятельности организации;

д) готовая продукция, товары, переданные другим лицам в связи с продажей до момента признания выручки от их продажи;

е) затраты, понесенные на производство продукции, не прошедшей всех стадий (фаз, переделов), предусмотренных технологическим процессом, изделия неукомплектованные, не прошедшие испытания и техническую приемку, а также затраты, понесенные на выполнение работ, оказание услуг другим лицам до момента признания выручки от их продажи (далее вместе — незавершенное производство). Организация может вести обособленный учет полуфабрикатов собственного производства в порядке, установленном для учета готовой продукции;

ж) объекты недвижимого имущества, приобретенные или созданные (находящиеся в процессе создания) для продажи в ходе обычной деятельности организации;

з) объекты интеллектуальной собственности, приобретенные или созданные (находящиеся в процессе создания) для продажи в ходе обычной деятельности организации.

Запасы признаются в бухгалтерском учете при одновременном соблюдении следующих условий (п. 5 ФСБУ 5/2019):

а) затраты, понесенные в связи с приобретением или созданием запасов, обеспечат получение в будущем экономических выгод организацией (достижение некоммерческой организацией целей, ради которых она создана);

б) определена сумма затрат, понесенных в связи с приобретением или созданием запасов, или приравненная к ней величина.

Поэтому если в отношении приобретенного имущества заранее известно о планах передать его в качестве материальной помощи, то такое имущество не может рассматриваться в качестве актива организации и учитываться в составе запасов (материалов, товаров), так как не предназначено для использования в производстве продукции или для продажи, а значит, не соответствует условиям п. 3 ФСБУ 5/2019 (п. 8.3 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Министерстве финансов Российской Федерации, Президентским советом Института профессиональных бухгалтеров 29.12.1997)). Смотрите Энциклопедию решений. Учет подарков работникам.

Затраты на приобретение таких объектов признаются в бухгалтерском учете в качестве прочих расходов на основании п. 12 ПБУ 10/99 «Расходы организации» и отражаются по дебету счета 91 «Прочие доходы и расходы»:

Дебет 73 Кредит 60 (76)

— переданы ТМЦ в качестве материальной помощи.

С целью обеспечения контроля за сохранностью такого товара до даты перехода права собственности на него по договору дарения (пожертвования) организация может учесть его на отдельном забалансовом счете по стоимости, отраженной в акте приема-передачи:

Дебет 013

— стоимость ТМЦ, предназначенных для передачи в качестве материальной помощи, отражена на забалансовом счете;

Кредит 013

— стоимость ТМЦ, предназначенных для передачи в качестве материальной помощи, списана с забалансового счета на дату его передачи по договору дарения (пожертвования).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

5 декабря 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

НДС

Согласно подп. 1 п. 1 ст. 146 НК РФ объектом налогообложения по НДС признается реализация товаров (работ, услуг) на территории РФ. В силу п. 1 ст. 39 НК РФ реализацией товаров, работ или услуг признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе.

При этом в силу п. 3 ст. 39 НК РФ осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики) реализацией не признается. Поэтому при передаче физическим или юридическим лицам материальной помощи в виде денежных средств объекта обложения по НДС не возникает.

Если же речь идет о передаче материальной помощи в натуральной форме, то при такой передаче в силу приведенных норм возникает объект налогообложения по НДС.

Вместе с тем в ст. 149 НК РФ определены операции, которые не подлежат обложению НДС. Законом N 443-ФЗ п. 2 ст. 149 НК РФ дополнен пунктом 40, устанавливающим, что не подлежат налогообложению операции по реализации на территории РФ имущества физическому лицу, доходы от получения которого данного физического лица подлежат освобождению от налогообложения налогом на доходы физических лиц в соответствии с п. 93 ст. 217 НК РФ.

Таким образом, операции по передаче мобилизованному сотруднику материальной помощи в натуральной форме НДС не облагаются.

Действие данных норм также распространяется на правоотношения, возникшие с 1 января 2022 года (смотрите ч. 7 ст. 14 Закона N 443-ФЗ).

Выплаты, не подлежащие обложению НДФЛ и страховыми взносами, поименованы в ст. 217 и ст. 422 НК РФ, а также ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон N 125-ФЗ).

Федеральным законом от 21.11.2022 N 443-ФЗ «О внесении изменений в статью 4 части первой, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Закон N 443-ФЗ):

Причем данные нормы распространяется на правоотношения, возникшие с 1 января 2022 года (смотри ч. 7 и ч. 11 ст. 14 Закона N 443-ФЗ).

Таким образом, при передаче мобилизованному сотруднику материальной помощи, выплаченной денежными средствами или в натуральном виде (передача какого-либо имущества), не возникает дохода, облагаемого НДФЛ, такие выплаты также не облагаются страховыми взносами.

Стоимость путевок

Фонд социального страхования доначислил страховые взносы, пени, штраф, посчитав, что организация занизила облагаемую базу по взносам на стоимость предоставленных работникам некоторых витаминных напитков, обедов, материальной помощи, путевок на санаторно-курортное лечение. Ревизоры сочли, что выплаты были осуществлены в рамках трудовых отношений, имели стимулирующий характер, а значит, подлежат включению в базу по страховым взносам.

Суды, с учетом правовой позиции Президиума ВАС РФ, изложенной в Постановлении от 14 мая 2013 года № 17744/12, пришли к выводу, что выплаты, предусмотрены коллективным договором и Положением об оказании материальной помощи работникам, носят социальный характер, производились в целях поддержания социальной защищенности сотрудников общества, не являлись стимулирующими, не зависели от квалификации работника, сложности, качества. В этой связи спорные выплаты не являются объектом обложения страховыми взносами (Постановление АС Волго-Вятского округа от 18 июля 2016 г. по делу № А82-13922/2015).

Документальное оформление

Для правомерного применения всех перечисленных выше налоговых льгот важно правильно оформить документы, связанные с выплатой мобилизованным сотрудникам материальной помощи.

Отметим, что понятие «материальная помощь» в НК РФ не раскрывается. На основании ст. 11 НК РФ для трактования этого термина обратимся к иным отраслям российского законодательства. Например, согласно п. 2.2.2.1 Национального стандарта РФ ГОСТ Р 52495-2005 «Социальное обслуживание населения. Термины и определения», утвержденного приказом Росстандарта от 30.12.2005 N 532-ст, приведено следующее определение материальной помощи: это социально-экономическая услуга, состоящая в предоставлении клиентам денежных средств, продуктов питания, средств санитарии и гигиены, средств ухода за детьми, одежды, обуви и других предметов первой необходимости, топлива, а также специальных транспортных средств, технических средств реабилитации инвалидов и лиц, нуждающихся в постороннем уходе. Из пп. 2.2.1, 2.2.2 указанного документа следует, что материальная помощь предоставляется клиентам для преодоления ими тяжелой жизненной ситуации, с целью поддержать и улучшить их жизненный уровень.

Таким образом, основным критерием отнесения той или иной выплаты в состав материальной помощи является социальный характер данной выплаты.

При этом ни нормами НК РФ, ни другими нормами законодательства РФ не установлен перечень документов, необходимых для выплаты материальной помощи. Поэтому порядок оказания матпомощи необходимо прописать в локальном нормативном акте или в трудовом договоре с работником.

Учитывая, что выплата материальной помощи связана с конкретным событием (мобилизацией), происходящим у конкретного работника, то осуществление такой выплаты может быть произведено на основании заявления самого работника. В заявлении указывается обстоятельство, в связи с которым работник рассчитывает на помощь (призыв на военную службу по мобилизации в ВС РФ). Кроме того, к заявлению могут быть приложены копии документов, подтверждающих основание для обращения за материальной поддержкой (при их наличии), например копия повестки из военкомата о призыве на военную службу по мобилизации.

На основании заявления работника руководитель организации принимает решение о выплате или отказе в выплате материальной помощи работнику. При этом законодательство не содержит требований к тому, должно ли распоряжение денежными средствами предприятия в виде выдачи материальной помощи оформляться приказом руководителя, или достаточно резолюции на заявлении работника.

Также, на наш взгляд, решение о выплате материальной помощи может быть оформлено и без соответствующего заявления сотрудника, на основании исключительно волеизъявления руководителя организации, в этом случае для оформления решения подойдет любой распорядительный документ, например, приказ о выплате материальной помощи. Смотрите Примерную форму приказа о выплате работнику единовременной материальной помощи (подготовлено экспертами компании ГАРАНТ).

Кроме того, в качестве дополнительного документального подтверждением факта призыва сотрудника на военную службу по мобилизации может выступать приказ о приостановлении с таким сотрудником трудового договора. Напомним, что постановлением Правительства РФ от 22.09.2022 N 1677 установлено, что в целях обеспечения социально-трудовых гарантий приостанавливается действие трудовых договоров и служебных контрактов, заключенных с гражданами Российской Федерации, призванными на военную службу по мобилизации в Вооруженные Силы РФ. Сам факт, приостановления трудового договора по данным обстоятельствам свидетельствует о том, что сотрудник действительно призван на военную службу, как следствие, выплаченная ему материальная помощь является материальной помощью.

Налогообложение материальной помощи

Когда работодатель принимает решение выплатить работнику деньги, ему важно понимать, что с налогами. Выплата материальной помощи не уменьшает налоги независимо от суммы. А страховыми взносами ее не облагают только в некоторых случаях. Поэтому, когда работодатель выплачивает матпомощь работнику, он может оказаться должен еще и бюджету.

Если работодатель отказывает в выплате материальной помощи, это может быть связано с тем, что у него нет денег, с которых уже уплачены налоги и которыми можно распоряжаться свободно.

Налог на прибыль. Работодатель на общей системе налогообложения не учитывает матпомощь в расходах при расчете налога на прибыль.

А работодатель на упрощенке не учитывает материальную помощь в расходах, так как она не входит в закрытый перечень расходов.

Страховые взносы. Материальная помощь, которую выплачивают в определенных обстоятельствах, не облагается страховыми взносами и взносами на травматизм.

Это, например, выплаты:

- в связи со стихийным бедствием или другим чрезвычайным обстоятельством, а также людям, пострадавшим от террористических актов на территории РФ;

- работнику в связи со смертью члена его семьи;

- родителям, усыновителям, опекунам, но не более 50 000 на каждого ребенка;

- работникам в сумме не более 4000 на одного работника за год.

Выплаты бывшим работникам и другим лицам, которые не являются работниками, в перечисленных ситуациях тоже не облагаются страховыми взносами.

В остальных случаях на материальную помощь начисляются взносы на обязательное пенсионное, социальное и медицинское страхование.

Чтобы получить материальную помощь на работе

- Убедитесь, что работодатель оказывает такую поддержку, и выясните условия.

- Соберите документы, которые подтверждают обстоятельства, в связи с которыми вы просите материальную помощь.

- Напишите заявление и приложите к нему подтверждающие документы.

- Если все сделаете правильно, как предусмотрено в документах организации, руководитель рассмотрит вашу просьбу и, возможно, издаст приказ о выделении помощи.

- Вы можете просить оказать материальную помощь и тогда, когда она не предусмотрена документами компании. В этом случае руководитель может отказать, а может согласиться оказать помощь.

Как оформляют выплату матпомощи

Правила выплаты материальной помощи в компании лучше уточнить у бухгалтера и кадровика. Они скажут, какое заявление писать и какие документы к нему приложить.

Обычно работник пишет заявление и прикладывает подтверждающие документы. Руководитель рассматривает заявление и либо дает указание подготовить приказ о выплате, либо отказывает в просьбе. В некоторых случаях материальную помощь выдают по инициативе работодателя без заявления работника — например, к юбилею.

Заявление об оказании материальной помощи. В заявлении можно указать сумму, которую просите выдать. Если знаете реквизиты положения о матпомощи, сошлитесь на него. Это ускорит решение руководителя.

В отделе кадров или бухгалтерии попросите шаблон заявления о матпомощи. Если его нет, заявление можно составить в свободной форме: сформулируйте просьбу о выплате и назовите обстоятельства, которых требуется помощь. Обязательно поставьте дату и подпись.

Образец заявления об оказании материальной помощи

Подтверждающие документы. Работник должен подтвердить документами, что имеет право на материальную помощь. Например, чтобы получить выплату в связи с рождением ребенка, к заявлению нужно приложить копию свидетельства о рождении.

Когда право на выплаты зависит от родства, то в документах работодателя будет указано, о каких членах семьи сотрудников идет речь. Например, в положении может быть такая формулировка: «Материальная помощь предоставляется работнику в связи со смертью члена семьи (супруга или супруги, родителей, братьев или сестер, детей)».

Если работодатель не указал степень родства в документах, скорее всего, он ориентируется на положения семейного кодекса. По закону к членам семьи относятся только супруги, родители и дети, усыновители и усыновленные.

Документы, которые подтвердят степень родства

Родство с каким членом семьи подтверждает

Свидетельство о рождении ребенка

Свидетельство о рождении самого работника, документы, подтверждающие смену фамилии работника или его родителей

Чтобы получить материальную помощь на работе в связи с чрезвычайными происшествиями, скорее всего, придется представить справку из полиции или отделения МЧС.

Расходы на лечение, реабилитацию, лекарства подтверджают договорами и кассовыми чеками.

Приказ об оказании материальной помощи. Бухгалтер выплатит материальную помощь, когда получит приказ руководителя. В приказе будет наименование работодателя, ФИО работника, которому оказывается помощь, сумма и подпись руководителя. Также в приказе может быть указан срок и форма выплаты.

С приказом работника и бухгалтера знакомят под подпись. Так сотрудник узнает, что выплату одобрили, а бухгалтер увидит сумму и сроки выплаты.

Образец приказа об оказании материальной помощи

Материальная помощь

Обширная судебная практика показывает, что зачастую предметом судебных споров с ревизорами является материальная помощь работникам. Материальную помощь оказывает компания с целью создания необходимых условий для решения возникших у сотрудника проблем (особых обстоятельств). К таковым принято относить: лечение; рождение ребенка; смерть членов семьи или самого работника; помощь многодетным и малообеспеченным работникам; отпуск; бракосочетание; чрезвычайные обстоятельства.

Материальная помощь является выплатой непроизводственного характера, не зависит от результатов деятельности компании, не связана с индивидуальными результатами труда работников. Однако судебная практика показывает, что, несмотря на, казалось бы, очевидный социальный характер материальной помощи, контролирующие органы не согласны с организациями, которые исключают материальную помощь из облагаемой страховыми взносами базы.

Рассмотрим судебные споры, в которых суд разобрался, когда такая помощь облагается взносами, а когда нет.

В Постановлении АС Западно-Сибирского округа от 15 августа 2018 года № Ф04-3263/2018 по делу А27-912/ 2018 выводы судов были сделаны не только относительно выплат в виде материальной помощи, оказанной работодателем своим сотрудникам, в размере, превышающем 4000 рублей, но и относительно оплаты санаторно-курортного лечения, ежемесячного пособия на период отпуска по уходу за ребенком до трех лет, компенсации при увольнении в связи с выходом на пенсию.

Обстоятельства спора были таким: уполномоченный орган Пенсионного фонда взыскал недоимку и пени по страховым взносам в связи с занижением базы в результате невключения в нее материальной помощи по случаю вступления в брак. Свое решение ревизоры объяснили так: компенсационные выплаты осуществлены работодателем в рамках трудовых отношений, имеют стимулирующий характер и подлежат включению в базу для исчисления страховых взносов.

Суды, с учетом правовой позиции Президиума ВАС РФ, изложенной в Постановлении от 14 мая 2013 года № 17744/12, пришли к выводу, что обсуждаемые в зале суда выплаты, предусмотренные в локальном нормативном акте работодателя, носят социальный характер, а именно: не являются стимулирующими; не зависят от квалификации работников, сложности, качества, количества, условий выполнения самой работы; не являются оплатой труда сотрудников, в том числе потому, что не предусмотрены трудовыми договорами. В связи с чем спорные выплаты не могут быть объектом обложения страховыми взносами и не подлежат включению в базу для начисления взносов.

Еще одно Постановление Арбитражного суда Северо-Западного округа – от 3 октября 2017 № А66-1707/2017 – в пользу компаний. Фонд социального страхования доначислил страховые взносы, пени, штраф, посчитав, что предприятие занизило облагаемую базу по взносам на суммы материальной помощи, превышающей 4000 рублей на одного работника, к юбилею, многодетным семьям, на лечение, в связи с тяжелым материальным положением, при бракосочетании, при увольнении с уходом на пенсию, к праздникам, поскольку все эти выплаты, по мнению контролеров, были осуществлены в рамках трудовых отношений и имели стимулирующий характер.

Судами принята правовая позиция Президиума Высшего арбитражного суда РФ в уже озвученном Постановлении № 17744/12. В нем указано, что в отличие от трудового договора коллективный представляет собой правовой акт, регулирующий социально-трудовые отношения в компании, заключаемый сотрудником и работодателем в лице их представителей (ст. 40 ТК РФ), и выплаты социального характера не могут быть признаны оплатой труда работников, в том числе и потому, что не предусмотрены трудовыми договорами.

Исходя из правовой природы социальные выплаты не являются объектом обложения взносами. Таким образом, предоставляемые работодателем социальные выплаты в случаях, не предусмотренных законом, только тогда подлежат включению в базу для исчисления взносов, когда с учетом обстоятельств конкретного дела они могут быть расценены как вознаграждение работников в связи с выполнением ими своих служебных обязанностей.

Есть и обратная судебная практика. Рассмотрим несколько судебных споров, в которых арбитры подтверждали правильность действий контролеров.

Аналогичный подход подтверждается сложившейся судебной практикой: Постановление АС Волго-Вятского округа от 18 июля 2016 года по делу № А82-13922/2015, Постановление Девятнадцатого Арбитражного апелляционного суда от 19 декабря 2018 года по делу № А14-13065/2018, Постановление Арбитражного суда Центрального округа от 6 декабря 2018 года № А14-22041/2017

Обстоятельства: в обосновании отказа в принятии к зачету суммы расходов по выплате пособий по беременности и родам, пособия по уходу за ребенком послужил вывод ФСС о необоснованности включения страхователем в расчет среднего заработка сумм материальной помощи в пределах 4000 рублей, выплачиваемой работникам при их уходе в очередной ежегодный отпуск.

Позиция ФСС основывалась на том, что, поскольку в соответствии с нормами законодательства материальная помощь в пределах 4000 рублей не облагаются страховыми взносами, она не должна быть включена в расчет среднего заработка (п. 1 ч. 1 ст. 9 Федерального закона № 212-ФЗ), в такой расчет могут включаться только выплаты и вознаграждения, на которые начисляются страховые взносы в ФСС (ч. 2. ст. 14 от 29 декабря 2006 г. Федерального закона № 255-ФЗ).

Судами принята правовая позиция, указанная в определениях Верховного суда от 10 сентября 2014 года № 309-ЭС14-520, от 27 августа 2014 года № 309-ЭС14-377 и ВАС РФ от 25 июля 2013 года № ВАС-9555/13, спорные выплаты в виде материальной помощи в пределах 4000 рублей на одного работника признаны элементами оплаты труда, носящими стимулирующий характер, поскольку выплаты устанавливались в коллективном договоре в за висимости от стажа работы сотрудников в организациях группы лиц компании.

Также суды указали, что, отнеся в статью 9 Федерального закона от 24 июля 2009 года № 212-ФЗ материальную помощь в размере, не превышающем 4000 рублей на одного работника за расчетный период, к перечню выплат, не подлежащих обложению взносами, законодатель исходил из отсутствия правовой взаимосвязи между указанной выплатой и результатами труда работника.

Арбитрами был сдел ан вывод, что, поскольку спорные выплаты являются элементами оплаты труда, они подлежат включению в расчетную базу для начисления страховых взносов на обязательное социальное страхование, в силу чего должны облагаться страховыми взносами в полном объеме.

И еще один спор в пользу контролирующих органов.

ФСС отказался принять к зачету расходы на выплату ежемесячного пособия по уходу за ребенком, пособия по беременности и родам, принимая во внимание необоснованное включение в расчет среднего заработка при исчислении пособий сумм единовременной матпомощи, выплаченной работникам в связи с рождением ребенка.

Спорные выплаты, по мнению контролеров, являются единовременной материальной помощью, подпадающей под положения подпункта «в» пункта 3 части 1 статьи 9 Федерального закона № 212-ФЗ, и не подлежат обложению взносами, а значит, не могут быть включены в расчет среднего заработка при расчете пособий.

Суды в этом споре приняли сторону контролирующих органов, поскольку суммы выплаты в виде единовременной материальной помощи, выплаченные в связи с рождением ребенка, в силу установленных коллективным договором условий, определения размера и целевого назначения, являются материальной помощью, оказанной обществом своим работникам, и не подлежат обложению страховыми взносами. Таким образом, выплаты необоснованно учтены при определении среднего заработка, исходя из которого исчисляются пособия по беременности и родам и ежемесячное пособие по уходу за ребенком (Постановление Арбитражного суда Центрального округа от 6 декабря 2018 г. № А14-22041/2017).

Компенсация за наем

Одним из привлекательных условий при приглашении на работу высококвалифицированных специалистов является предоставление компанией компенсации за наем жилья. Официальная позиция Минфина ранее состояла в том, что компенсационные выплаты в виде стоимости возмещения затрат сотрудника, переехавшего на работу в другую местность, по найму жилья или суммы арендной платы, произведенные организацией за своего работника, не предусмотрены статьей 169 ТК РФ, в связи с чем подлежат обложению страховыми взносами (письмо Минфина России от 12 января 2018 г. № 03-03-06/1/823). Однако на текущий момент такие выплаты являются предметом судебных споров. Например, можно посмотреть Постановление АС Поволжского округа от 21 ноября 2018 года по делу № А49-2007/2018.

Обстоятельства спора были такими. Основанием для привлечения к ответственности послужил вывод ревизоров о занижении обществом базы по взносам за I квартал 2017 года на суммы компенсации расходов по найму жилья. В чем же состояла позиция контролирующих органов? Компенсационные выплаты, по мнению ревизоров, были осуществлены фирмой в рамках трудовых отношений. Кроме того, сотрудник в момент заключения договора (2015 г.) имел в собственности квартиру, которая была продана для дальнейшего улучшения его жилищных условий (новая приобретена 31 марта 2017 г.). Арбитры в этом споре поддержали коммерсантов.

Суд обозначил, что спорные выплаты произведены на основании принятого в организации Порядка компенсации по найму жилья сотрудников, приглашаемых на работу из другого региона, и не является оплатой труда, не относится к стимулирующим выплатам, не зависит от квалификации работника, сложности, качества, количества и условий выполнения этим сотрудником самой работы, а также носит социальный характер. Несмотря на то, что выплаты были произведены работнику, такие денежные переводы не обладают признаками зарплаты в смысле статьи 129 ТК РФ и произведены не в рамках трудовых отношений. Суд отметил, что сам по себе факт наличия трудовых отношений не свидетельствует о том, что все выплаты представляют собой оплату труда. При этом возмещение расходов на аренду жилья производилось работодателем в периоде с 1 января 2016 года по 31 марта 2017 года, то есть в период отсутствия у сотрудника собственного жилья.

Аналогичный подход также подтверждается сложившейся другой судебной практикой: Постановления Арбитражного суда Уральского округа от 29 сентября 2016 года № Ф09-8969/16, Арбитражного суда Восточно-Сибирского округа от 14 июня 2016 года по делу № А19-5543/2015, Арбитражного суда Западно-Сибирского округа от 25 мая 2015 года по делу № А65-5141/2014.

Виды материальной помощи

Работодатели могут материально помогать сотрудникам в связи с любым значимым или финансово затратным событием в их жизни. А еще помощь могут оказывать периодически: например, к отпускам, круглым датам, профессиональным праздникам. Вот самые популярные виды материальной помощи.

При рождении ребенка. Материальную помощь работодатель может выплатить, когда получит документы — свидетельство о рождении либо документы об усыновлении или удочерении. По такому поводу часто выплачивают до 50 000 . Это связано с налоговыми льготами.

Материальная помощь до 50 000 на каждого ребенка не облагается НДФЛ и взносами, если ее выплатили родителю или усыновителю до того, как ребенку исполнился год.

При этом до 50 000 можно выплатить каждому родителю, даже если они работают в одной компании, и не облагать выплату налогами и взносами.

смерти члена семьи. Материальную помощь в связи со смертью члена семьи работодатель может выплатить в том размере, который предусмотрел в документах. Сумма может быть любой.

Обычно, чтобы получить выплату, сотрудник должен представить документы, которые подтверждают родство и смерть: например, свидетельство о браке или рождении и свидетельство о смерти.

При чрезвычайных ситуациях. ЧС — это обстановка на определенной территории, которая сложилась в результате аварии, опасного природного явления, катастрофы, распространения общественно опасного заболевания, стихийного бедствия. Чрезвычайную ситуацию объявляют органы власти.

Если в регионе, городе или селе объявили чрезвычайную ситуацию, пострадавшие должны получить выплату из федерального бюджета. Размер материальной помощи в чрезвычайных ситуациях устанавливает государство. и выплачивает помощь.

Размер матпомощи в чрезвычайных ситуациях

За какой ущерб выплачивается

За утрату имущества первой необходимости

50 000 на человека, если имущество утрачено частично100 000 на человека — если полностью

200 000 на человека за легкий вред400 000 на человека за вред средней тяжести или тяжкий

1 000 000 за каждого погибшего, сумму разделят все члены семьипособие на погребение в сумме, которую установила местная администрация

Помощь из бюджета люди получают только в результате чрезвычайной ситуации крупного масштаба. Помощь в происшествиях личного характера — если в квартире случился пожар, затопили соседи, человек попал в ДТП — оказывает работодатель, но только если хочет и может. Также работодатель может выплатить помощь и дополнительно к бюджетной, если работник пострадал или потерял имущество в результате ЧС.

По другим поводам. Еще работодатель может оказывать разовую матпомощь к свадьбе, дню рождения или юбилею. Деньги к отпускам и профессиональным праздникам обычно платят на постоянной основе. И это именно материальная помощь, а не премии. Но могут быть и разовые выплаты.

Во время простоя

Еще одно решение Верховного суда будет интересно организациям с «вредным» производством, которые начисляют взносы по дополнительному тарифу на вознаграждения работников. Для этого изучим Определение Верховного суда РФ от 24 сентября 2018 года № 306-КГ18-10152. Фирма не исчисляла страховые взносы по дополнительным тарифам с выплат и иных вознаграждений сотрудников, занятых на работах с вредными, условиями труда в период простоя. ПФР с этой позицией не согласился.

Чиновники посчитали, что работники в период простоя, в течение которого производственная деятельность компании остановилась, фактически были заняты на работах с вредными, опасными и тяжелыми условиями труда, соответственно, компания должна была начислять взносы по доптарифу, предусмотренному для выплаты вознаграждения, связанного с вредным производством.

При этом в суде Фонд не смог доказать, что сотрудники фактически продолжали трудиться на «вредном» производстве, а значит, организация не была обязана начислять в период простоя дополнительные страховые взносы.

Подводя общий итог, хочется обратить внимание на следующее: если работодатель переводит сотрудникам выплаты на основании коллективного договора и они имеют признаки социальных выплат, указанных в Постановлении Президиума ВАС РФ от 14 мая 2013 года № 17744/ 12, и отсутствует правовая взаимосвязь между выплатами и результатами труда, то, опираясь на судебную практику, у компании велики шансы отстоять свою позицию.

Если же предприятие решит не спорить с контролерами и заплатит деньги с социальных выплат, то возникает риск спора уже с инспекцией. Последняя может исключить взносы из расходов по налогу на прибыль (Постановление Арбитражного суда Северо-Западного округа от 26 июля 2018 г. по делу № А26-7243/2017).

Как рассчитать размер материальной помощи

Бывает материальная помощь, которая полностью не облагается НДФЛ, а бывает та, которая не облагается НДФЛ в пределах установленных лимитов. Если материальная помощь не входит в перечень необлагаемых выплат или превышает лимит, работодатель удержит с нее НДФЛ — 13%.

Матпомощь, полностью не облагаемая НДФЛ. Не облагаются налогом такие виды материальной помощи:

- Выплата членам семьи умершего работника или бывшего работника, который вышел на пенсию.

- Выплата работнику или бывшему работнику в связи со смертью члена его семьи.

- Поддержка человека с инвалидностью от общественной организации.

- Финансовая помощь от вуза или колледжа.

- Выплата от профсоюза за счет членских взносов.

- Компенсация от государства или работодателя пострадавшим от террористических актов на территории РФ, стихийных бедствий или других чрезвычайных обстоятельств, а также членам их семей.

Материальная помощь, частично освобождаемая от НДФЛ. Это все остальные виды матпомощи. Например, лимит выплат к юбилеям и профессиональным праздникам, который не облагается НДФЛ, — 4000 в год на одного человека.

В ООО «Весна» есть положение о материальной помощи, согласно которому к юбилеям работникам выделяют по 2000 , к профессиональному празднику — по 3000 .

В августе 2022 года Кириллу исполнилось 50 лет, ему начислили материальную помощь 2000 . С этой выплаты НДФЛ не удержали, так как это первая материальная помощь Кириллу в 2022 году и она меньше 4000 . Остаток необлагаемого лимита — 2000 .

А в сентябре всем работникам организации выделили матпомощь в связи с профессиональным праздником — по 3000 . С этой суммы бухгалтер удержал НДФЛ: (3000 − 2000 ) × 13% = 130 .

На руки Кирилл получил: 3000 − 130 = 2870 .

Матпомощь, которая не облагается НДФЛ в пределах лимита

Вид материальной помощи

Лимит, который не облагается НДФЛ

В связи с рождением, усыновлением, удочерением ребенка, установлением опеки

50 000 на каждого родителя за одного ребенка

По любым поводам, которые работодатель определил сам

Матпомощь людям с инвалидностью

Как выплачивается матпомощь

Материальную помощь выплатят одним из способов, который использует работодатель: выдадут наличными в кассе, перечислят на зарплатную карту, сделают почтовый перевод. Чаще всего матпомощь выплачивают , как зарплату. В назначении платежа бухгалтер укажет реквизиты приказа о выплате.

Сроки выплаты. Деньги работнику выплатят в сроки, которые указаны в положении, коллективном договоре или в приказе о выделении матпомощи. Это может быть конкретная дата или определенный период — например, в течение двух недель со дня издания приказа. Обычно материальную помощь перечисляют в ближайший день выдачи зарплаты.