Потребляемая прибыль

Потребляемая прибыль — это прибыль расходуемая на выплаты собственникам (акционерам), персоналу или на социальные программы предприятия.

- капитализированная прибыль,

- нераспределенная прибыль,

- распределённая прибыль,

- прибыль от продаж,

- прибыль (убыток) от продаж,

- операционная прибыль,

- прибыль от операций,

- валовая прибыль,

- балансовая прибыль,

- чистая прибыль.

Еще найдено про потребляемая прибыль

- Прибыль от обычной деятельности Далее от продаж убыток от продаж операционная прибыль от операций валовая балансовая чистая капитализированная Страница была полезной

- Прибыль от инвестиционной деятельности Далее операционная прибыль от финансовой деятельности нераспределенная распределённая прибыль от обычной деятельности убыток от продаж валовая балансовая чистая Страница была полезной

- Прибыль до налогообложения Далее после налогообложения организации от обычной деятельности от продаж убыток от продаж операционная валовая балансовая чистая Синонимы до вычета процентов и налогов Страница была полезной

- Внереализационная прибыль Далее от обычной деятельности от продаж убыток от продаж операционная прибыль от операций валовая балансовая чистая капитализированная прибыль до вычета процентов и налогов Синонимы от внереализационных операций Страница

- Прибыль на инвестированный капитал Далее экономическая прибыль организации от обычной деятельности от продаж убыток от продаж капитализированная прибыль до налогообложения после налогообложения Страница была полезной

- Распределение прибыли Цель политики распределения — оптимизация пропорций между капитализируемой и частями с учетом стратегии развития и роста

- Политика управления прибылью Планирование распределения Основу этого распределения составляет разработанная дивидендная политика тип которой формирует пропорции между и

- Дивидендная политика Оставшаяся часть чистой распределяется на капитализируемую и ее части Если акционерное общество придерживается остаточного типа дивидендной

Провести Финансовый анализ Онлайн

Онлайн сервис для проведения финансового анализа по данным бухгалтеской отчетности Попробовать ФинЭкАнализ

Из письма в редакцию

Прошу вас помочь разобраться в такой ситуации: решением учредителя предприятия по распределению чистой прибыли позапрошлого года было принято пополнить: фонд покрытия убытков; фонд развития производства; фонд социальных выплат. В этом году учредитель хочет часть денежных средств из фондов направить на выплату дивидендов. Возможно ли это с точки зрения законодательства?

Мнение эксперта

Как известно, чистую прибыль компании распределяют собственники. Ваш учредитель имеет полное право направить нераспределенную прибыль, накопленную на кредите счета 84, на выплату дивидендов.

С точки зрения отчетности нераспределенная прибыль – это часть капитала организации, она отражается в разделе III «Капитал и резервы» баланса.

Капитал – это арифметическая разность между активами и обязательствами. В свою очередь, прибыль – это разница между доходами и расходами (учет доходов регулируется ПБУ 9/99, а расходов – ПБУ 10/99). Понятия «доходы» и «расходы» также определяются с помощью категорий «активы» и «обязательства».

Доходы организации – это увеличение ее экономических выгод в результате поступления активов или погашения обязательств, за исключением вкладов участников (п. 2 ПБУ 9/99). В результате поступления активов или погашения обязательств капитал увеличивается.

Расходы организации – это уменьшение ее экономических выгод в результате выбытия активов и (или) возникновения обязательств, за исключением уменьшения вкладов по решению участников (собственников имущества) (п. 2 ПБУ 10/99). В результате выбытия активов или возникновения обязательств капитал организации уменьшается.

Увеличение или уменьшение экономических выгод организации, произошедшее в результате операций с ее собственниками (например, выплата дивидендов), не признается ни доходами, ни расходами. Таким образом, что прибыль, что капитал – не «живые» деньги, а расчетная величина – арифметическая разность между активами и обязательствами (доходами и расходами). Условно можно сказать, что прибыль «тратится», когда уменьшается ее величина в балансе. Это происходит только при выплате дивидендов и создании резервного фонда.

Начисление дивидендов участникам относится непосредственно на уменьшение нераспределенной прибыли и капитала организации, отражается в бухучете проводкой: дебет счета 84 «Нераспределенная прибыль» – кредит счета 75 «Расчеты с учредителями».

Распределение прибыли на дивиденды приводит к уменьшению капитала (в том числе строки 1370 баланса) и активов.

АО обязаны создавать резервный фонд. Его размер должен составлять минимум 5% уставного капитала общества, а уставом АО может быть определен и больший размер фонда (п. 1 ст. 35 Закона об АО). Если ООО создает резервный фонд, то его размер определяется исключительно уставом (п. 1 ст. 30 Закона об ООО).

Резервный фонд можно использовать для покрытия убытков, если собственники приняли такое решение.

Резервный фонд создается проводкой: дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит счета 82 «Резервный капитал». И отражается в балансе по строке 1360 в разделе III «Капитал и резервы».

Таким образом, с точки зрения финансовой отчетности создание резервного фонда приводит к перераспределению сумм внутри раздела III баланса, но часть нераспределенной прибыли «перекладывается» в другую статью капитала.

На дивиденды можно распределить только нераспределенную прибыль.

Иногда собственники хотят направить нераспределенную прибыль на приобретение новых ОС, на выплату премий работникам или на благотворительность. Обычно в таких случаях они принимают решение о создании так называемых «фондов» накопления и потребления.

Такие фонды не упоминаются ни в Законах об АО и ООО, ни в действующих нормативных актах по бухучету. Таким образом, никаких фондов в учете можно не создавать. Понятие фондов за счет прибыли пришло к нам из советского бухучета. Советские предприятия создавали фонды развития производства, средства которых направлялись на приобретение нового оборудования. В Инструкции к Плану счетов 1985 года (она утратила силу) говорится, что средства такого фонда, предназначенные для приобретения оборудования, должны храниться в банке на специальном счете. То есть советские фонды за счет прибыли – это реальные деньги, которые выделялись на определенные цели и хранились на отдельных счетах в кредитном учреждении, а затем расходовались по назначению.

Сейчас все по-другому. Даже если собственники принимают решение «направить чистую прибыль на приобретение ОС», никто не зачисляет деньги, предназначенные на его покупку, на какой-то специальный счет. То есть от советского понятия «фонды» сохранилось только слово, в то время как правила учета в корне изменились.

Например, приобретение организацией ОС приводит к перераспределению сумм внутри актива баланса. У организации станет меньше денег (уменьшится остаток по строке 1250 баланса), зато появится ОС (увеличится остаток по строке 1150). В этом случае бухгалтер должен отражать и расходы, и приобретение активов так же, как и обычные хозяйственные операции. При этом как итог актива баланса, так и капитал останутся неизменными. То есть направить нераспределенную прибыль на приобретение активов или в оплату каких-либо расходов просто невозможно в силу самой природы понятия «чистая прибыль».

Что прибыль, что капитал – не «живые» деньги, а расчетная величина – арифметическая разность между активами и обязательствами (доходами и расходами). Условно можно сказать, что прибыль «тратится», когда уменьша-ется ее величина в балансе. Это происходит только при выплате дивидендов и создании резервного фонда.

Правда, в действующем Плане счетов говорится, что организация может (но не обязана) в аналитическом учете разделять «использованную» и «неиспользованную» нераспределенную прибыль. Например, можно открыть к счету 84 субсчета «Созданный фонд потребления» и «Использованный фонд потребления». И при расходовании денег на цели, указанные в решении участников (например, при покупке ОС), делать проводку: дебет 84, субсчет «Созданный фонд потребления», – кредит 84, субсчет «Использованный фонд потребления». Однако от перераспределения сумм между субсчетами общее сальдо по счету 84 «Нераспределенная прибыль» не изменяется.

Принимая решение о направлении прибыли на иные цели (не связанные с выплатой дивидендов), общее собрание участников (акционеров) создает не обязанность, а только право общества осуществить расходы, которые компенсируются за счет этой прибыли. Проще говоря, общество может, но не обязано осуществлять эти затраты.

Чистую прибыль можно потратить только на дивиденды. Создавать фонды потребления и накопления из чистой прибыли не нужно, так как на приобретение активов все равно тратятся «живые» деньги, а не прибыль. Таким образом, ваши собственники имеют полное право направить нераспределенную прибыль, накопленную на счете 84, на выплату дивидендов.

Срок выплаты доходов (дивидендов) участникам ООО не может превышать 60 дней со дня принятия решения о распределении прибыли (п. 3 ст. 28 Закона от 8 февраля 1998 г. № 14-ФЗ).

Выплатить дивиденды акционерам, зарегистрированным в реестре, эмитент должен в течение 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение доходов; номинальным держателям и доверительным управляющим, являющимся профессиональными участниками рынка ценных бумаг, зарегистрированным в реестре акционеров, – в течение 10 дней с указанной даты (п. 6 ст. 42 Закона от 26 декабря 1995 г. № 208-ФЗ).

Если начисленные дивиденды (доходы) не были востребованы акционером (участником), то по истечении трех лет после начисления их восстанавливают в составе нераспределенной прибыли. В дальнейшем участники могут их распределить между собой повторно.

На основании решения о распределении доходов вы должны сделать проводки:

ДЕБЕТ 84 КРЕДИТ 75-2

— начислены дивиденды (доходы) учредителям, не являющимся работниками организации.

Чистая прибыль. Что же это такое?

Чистая прибыль — один из важнейших показателей компании. Слово «чистая» в данном показателе означает, что прибыль была очищена от налогов, расходов и других отчислений. Чтобы определить, что такое чистая прибыль, предлагаю сначала разобраться с выручкой.

ВЫРУЧКА — доход, полученный от реализации.

Например, К. является индивидуальным предпринимателем, накануне 8 марта он купил 1 000 роз по 3 руб. за штуку. Позже, 8 марта, он продал ранее купленную партию: 1 000 роз по 30 руб. за штуку. Таким образом, выручка К. составила 30 тыс. руб. Но говорит ли это о том, что К. заработал 30 тыс

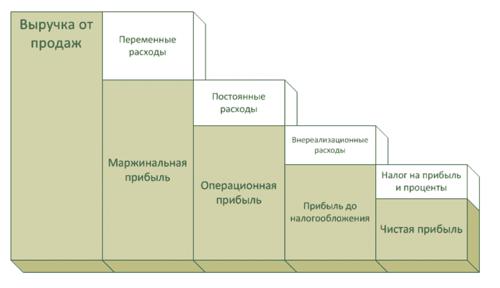

Нет, так как в данном примере не учтены расходы. Чтобы узнать сумму прибыли, необходимо вычесть из выручки, 30 тыс. , переменные расходы, то есть расходы, зависящие от объёма производства, что в данном примере равно трём тысячам. 30 тыс. — 3 тыс. = 27 тыс. руб. Мы узнали МАРЖИНАЛЬНУЮ, или ВАЛОВУЮ ПРИБЫЛЬ.

Но это ещё не все расходы, которые были у К. , поэтому из валовой прибыли необходимо вычесть постоянные расходы или коммерческие и управленческие расходы. К управленческим расходам относятся затраты на оплату охраны, интернета, ЖКХ, канцелярских принадлежностей и зарплаты административно-управленческого персонала (например, бухгалтерия, юристы и другие). К коммерческим расходам относятся затраты на оплату труда, логистику и хранение товара, аренду и содержание зданий, рекламу и прочее.

В условиях нашей задачи не указаны коммерческие и управленческие расходы, однако для точности эксперимента давайте предположим, что К. потратил на транспортировку, хранение и рекламу одну тысячу рублей. Вычитая из валовой прибыли постоянные расходы, мы получим: 27 тыс. — 1 тыс. = 26 тыс. ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Теперь важно учесть, были ли внереализационные доходы или расходы в результате данной деятельности. Что это? Это доходы и расходы, не связанные с реализацией. К ним относятся:

- расходы на обслуживание процентов по кредиту;

- судебные издержки;

- договорные санкции (штраф, пеня, неустойка);

- затраты на услуги банка; отрицательные курсовые разницы;

- затраты на содержание арендованного имущества;

- скидки и прочее.

Допустим, что К. сделал несколько скидок своим клиентам на общую сумму 500 руб. , и его прибыль снизилась: 26 тыс. — 0,5 тыс. = 25,5 тыс. ПРИБЫЛИ ДО НАЛОГООБЛОЖЕНИЯ.

Теперь следует учесть, что К. является индивидуальным предпринимателем и должен заплатить налог на прибыль и другие обязательные платежи (пенсионные и страховые отчисления). Предположим, что данные расходы составляют 10 тыс. , поэтому ЧИСТАЯ ПРИБЫЛЬ К. равна: 25,5 тыс. — 10 тыс. = 15,5 тыс.

Таким образом, чистая прибыль — это часть дохода предприятия, которая осталась после уплаты налогов, сборов, отчислений и других обязательных платежей. и скрупулёзно анализируйте отчётность компании.

Структура распределения вида прибыли в выручке компаний

Если мы говорим о публичных компаниях, то есть тех, которые размещают свои акции на бирже, появляются ещё три показателя.

- Прибыль, приходящаяся на акционеров, используется при наличии дочерних организаций и равна процентному соотношению доли материнской компании в дочерней. Например, АФК «Система» владеет 44,4% акций «МТС», соответственно, прибыль, приходящаяся акционерам, равна 44,4% от чистой прибыли «МТС», остальные 55,6% обозначаются как прибыль, приходящаяся на неконтролируемые доли.

- Нераспределённый прибыль — это прибыль, оставшаяся после выплаты дивидендов.

- Прибыль на акцию — это размер чистой прибыли за вычетом выплат дивидендов по привилегированным акциям, делённый на число акций в обращении.

Мы разобрали, как образуется чистая прибыль, и думаю, больше не возникнет вопросов, почему у компании может увеличиться выручка, но при этом будет числиться чистый убыток — отрицательная чистая прибыль.

Поэтому при анализе чистой прибыли компании я всегда сравниваю её в динамике по отношению к предыдущим периодам, оцениваю выручку и расходы, которые привели к соответствующей динамике.

Распределение чистой прибыли

Именно по качеству распределения чистой прибыли можно оценить, насколько корректно работает менеджмент: правильное распределение должно привезти к увеличению эффективности деятельности компании.

Основными направлениями распределения чистой прибыли являются:

- выплата дивидендов;

- инвестиции;

- погашение прошлогодних убытков;

- выплата премий работникам;

- создание или пополнение резервных фондов.

Для нас как для инвесторов наиболее выгодно распределение прибыли на дивиденды. Однако если компания решила не выплачивать дивиденды или снизила их размер, направив деньги на инвестиции, то перед тем, как негативно воспринимать данную информацию, стоит понять, что эти инвестиции дадут компании и вам в будущем. Так как зачастую кратковременное снижение котировок, связанное с дивидендным кризисом, быстро отыгрывается благодаря грамотным инвестициям.

Относитесь к инвестициям очень внимательно

Вам также может понравиться

Больше интересных материалов

Экономика организации (СПО 38. 01)

_____________ заработной платы представляет собой сумму денежных средств, предусмотренных в плановом периоде для выплаты работникам по тарифным ставкам, окладам и сдельным расценкам, а также премий из фонда заработной платы и всех видов доплат к основной заработной плате.

________________ ресурсы предприятий — совокупность собственных денежных доходов, накоплений и капитала, а также внешних поступлений денежных средств, аккумулируемых ими для формирования необходимых им активов в целях осуществления всех видов деятельности.

Договор _____________ — договор, по которому поставщик или продавец, обязуется передать в обусловленный срок, или сроки, производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

цена, складывающаяся из отпускной цены предприятия, а также текущих издержек и цены торговых организаций, включая НДС

цена, которая предусматривает возмещение текущих затрат производства и получение прибыли на единицу продукции предприятия

цена, формирующаяся на основе оптовой цены предприятия и дополнительного включения в цену налога на добавленную стоимость

денежное выражение стоимости товара, экономическая категория, позволяющая косвенно измерить затраченное на производство товара общественно необходимое рабочее время

______________ прибыль (или убыток) предприятия — сумма прибыли от реализации продукции (работ, услуг), прочей реализации, и внереализационной прибыли (сальдо доходов и расходов от внереализационных операций) и чрезвычайные доходы и расходы, конечный финансовый результат предприятия до выплаты процентов и налогов.

определяется отношением вновь вводимых основных средств ко всем основным фондам и по активной части основных фондов

определяется отношением суммы износа к первоначальной стоимости основных средств

определяется отношением выбывающих основных средств ко всем основным фондам

Установите соответствие между понятиями и определениями:

чистая прибыль, расходуемая на выплату дивидендов, персоналу предприятия или на социальные программы

Капитализированная (нераспределенная) прибыль

конечный финансовый результат до выплаты процентов и налогов – прибыль, определяемая суммой прибыли от реализации продукции (работ, услуг), прочей реализации, и внереализационной прибыли (сальдо доходов и расходов от внереализационных операций и чрезвычайные доходы и расходы)

Балансовая прибыль или убыток

часть чистой прибыли, которая направляется на финансирование прироста активов, на инвестиции

прибыль, остающаяся в распоряжении предприятия после уплаты процентов, налогов, экономических санкций и прочих обязательных отчислений

Модель управления запасами с фиксированным интервалом времени между заказами

если производственное расписание задано, то можно так организовать движение материальных потоков, что все материалы, компоненты и полуфабрикаты будут поступать в необходимом количестве, в нужное место и точно к назначенному сроку для производства, сборки или реализации готовой продукции

Модель управления запасами с установленной периодичностью пополнения запасов до установленного уровня

размер заказа строго зафиксирован и не меняется ни при каких условиях работы системы, он подается в момент, когда текущий запас достигает порогового уровня

Модель управления запасами с фиксированным размером заказа

заказы делаются периодически, но одновременно проверяется уровень запасов: если уровень запасов достигает порогового, то делается дополнительный заказ

Модель управления запасами «Точно в срок»

заказы делаются в строго определённые моменты времени через равные интервалы времени

прямые расходы, связанные непосредственно с выпуском конкретной продукции, выполнением работ и оказанием услуг, а также расходы вспомогательных производств, косвенные расходы, связанные с управлением и обслуживанием основного производства, и потери от брака

расходы определенного периода, их размер зависит не от объемов производства, а от длительности периода

совокупность издержек, связанных с производством, которые нельзя (или экономически нецелесообразно) отнести непосредственно на конкретные виды изделий

производственные затраты, которые в отличие от общих относятся к конкретному, одному виду продукции, объекту затрат

расходы, величина которых не изменяется или слабо изменяется при изменении объема производства

расходы, величина которых изменяется вместе в изменением объема производства

___________ средства (активы) – средства труда, участвующие в производстве и реализации продукции, материальное (вещественное) имущество, длительно сохраняющее натурально вещественную форму с постепенным переносом стоимости на создаваемую продукцию.

форма, при которой величина заработка зависит от отработанного времени, квалификации работника и качества его труда

Сдельная форма оплаты труда

соотношение между затратами рабочего времени, продуктивностью труда работников и величиной их заработка

форма, при которой заработок работника зависит от количества изготовленной им продукции и установленных расценок

Повременная форма оплаты труда

взаимосвязи элементов заработной платы: тарифной части, доплат, надбавок, премий

________________ износ основного средства — уменьшение стоимости основного капитала, вызванное снижением его способности воздействовать на производство продукта вследствие производственного использования и под влиянием окружающей среды.

__________________ износ основного средства — уменьшение стоимости используемых средств труда, вследствие удешевления производства аналогичных видов основных фондов в отраслях-производителях или внедрения в производство новых, технически более совершенных и экономически более эффективных машин и оборудования.

затраты связанные с производством нескольких видов продукции, включаемых в их себестоимость не прямо, а косвенно – с помощью специальных расчетов пропорционально экономически обоснованным коэффициентам

расходы, величина которых изменяется вместе с изменением объема производства

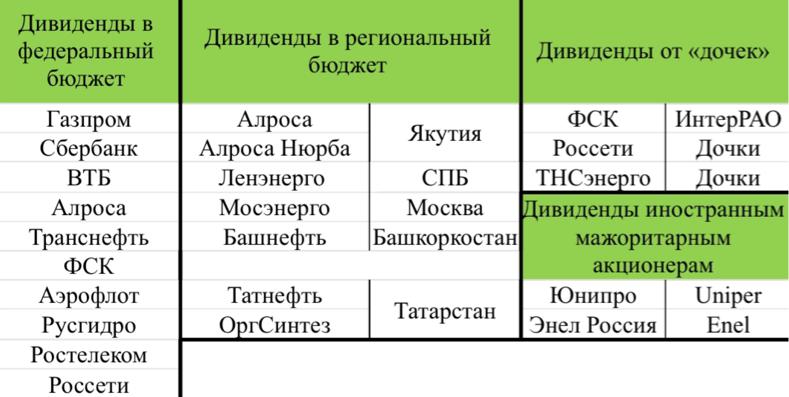

Дивиденды и дивитикеры

Кто и как выплачивает прибыль акционерам

Любой, кто приходит на фондовый рынок, хочет заработать. Одним из видов доходов инвестора являются дивиденды. Поэтому сегодня мы разберём, что такое дивиденды и почему компании их платят, как классифицируются компании, выплачивающие дивиденды, как прогнозировать будущий размер дивидендов, а также понятие дивидендной доходности и то, какая доходность является приемлемой.

Дивиденды — это любой доход, полученный акционером от организации при распределении чистой прибыли. То есть компания в ходе своей деятельности получает (если получает) чистую прибыль и, согласно дивидендной политике, распределяет её среди держателей своих акций. Давайте посмотрим, куда ещё может быть направлена чистая прибыль, кроме дивидендов.

Схема распределения чистой прибыли

Дивиденды далеко не единственная статья затрат. Так почему же компании вообще их выплачивают? Всё просто. Я выделяю три основных направления.

- Мотивация менеджмента. В данном случае дивиденды являются мотивацией для менеджмента — держателей акций — чьи действия были направлены на увеличение прибыли.

- Повышение инвестиционной привлекательности. Любой компании важна её инвестиционная привлекательность, так как при продаже, дополнительной эмиссии или во время торгов на бирже инвесторы обращают внимание на дивидендную доходность далеко не в последнюю очередь.

- Предварительный сговор. Компания вынуждена платить дивиденды, так как на неё наложены определённые обязательства.

То есть в данном случае компания вынуждена пополнять тот или иной бюджет. Давайте разберём каждую группу отдельно.

- Первая группа — самая большая. Это госкомпании, которые, согласно распоряжению правительства РФ, платят дивиденды в федеральный бюджет. Причём выплаты должны быть не менее 50% от чистой прибыли по МСФО или РСБУ.

- Вторая группа — это те, кто за счёт дивидендов пополняет региональные бюджеты. К примеру, Татарстан жёстко контролирует дивиденды подконтрольных компаний, так как бюджет региона рассчитывается исходя из них. Поэтому данный вид дивидендов является самым легко прогнозируемым.

- Третья группа — это те дочерние компании, за чей счёт живут материнские. Например, «Россети» получает дивиденды от своих 35 «дочек», среди которых «ФСК ЕЭС» и все «МРСК».

- К четвёртой группе относятся предприятия, головные компании которых не являются резидентами РФ, однако вывод прибыли за границу жёстко регламентируется, поэтому самый простой способ получить часть прибыли — дивиденды.

Дивидендный гэп и его закрытие

Тот, кто хоть раз держал акции в момент закрытия реестра под дивиденды или в дату дивидендной отсечки, знает, что на следующий день акция откроется дивидендным гэпом — ценовым разрывом, который примерно эквивалентен размеру дивиденда.

Согласно нашему примеру, после дивидендной отсечки вы будете в минусе на 13,6 руб. на каждую акцию, однако в качестве компенсации ориентировочно через месяц получите дивиденды. Но важен не столько сам размер гэпа, сколько скорость его закрытия, так как у всех эмитентов она отличается. Для определения скорости закрытая дивидендного гэпа я предпочитаю перед датой закрытия реестра определять внешний фон и конъюнктуру рынка, а также считать среднее время закрытия гэпа во время последних отсечек.

Судя по изображению, гэп закрывался как за семь дней, так и за 497 дней на одной и той же бумаге, поэтому так важно оценивать внешний фон и конъюнктуру. Однако среднее время закрытия гэпа составляет 3–4 недели.

Дивидендная доходность

Любой дивидендный инвестор обязан знать, что такое дивидендная доходность акции, дивидендная доходность пакета акций и как рассчитать оптимальную дивидендную доходность.

Дивидендная доходность акции — это отношение размера дивиденда на акцию к цене акции на момент закрытия реестра. Например. «Сбербанк» 10. 2019 закрыл реестр под дивиденды при цене 249 руб. за акцию на момент закрытия торгов. Дивиденды составили 16 руб. Дивидендная доходность составит: 16 / 249 * 100% = 6,4%.

При этом если я купил акции «Сбербанка» по 150 руб. , то уже могу рассчитать дивидендную доходность пакета акций.

16 / 150 * 100% = 10%.

Дивидендная доходность моего пакета акций «Сбербанка» составит 10%. Получается, что дивидендная доходность пакета акций — это отношение размера дивиденда в пакете акций к цене покупки самого пакета.

Цель любого инвестора не только обогнать инфляцию, но и заработать больше, чем банковский вклад, иначе инвестиция на имеет смысла. Поэтому, чтобы рассчитать оптимальную дивидендную доходность, нужно сначала рассчитать минимально допустимую доходность: базовый уровень доходности вкладов в рублях на срок свыше одного года + 13% НДФЛ от размера дивиденда. Базовый уровень доходности вкладов узнаем на сайте ЦБ РФ.

Например. 8,1% + 1,1% = 9,2%.

То есть смотреть акции с дивидендной доходностью ниже 9,2% годовых не имеет смысла. Однако мы учитываем именно годовой размер дивиденда, а некоторые компании платят дивиденды два и даже четыре раза в год.

Что нужно, чтобы выбрать идеальную дивидендную акцию?

- Рассчитать её дивидендную доходность и оценить её оптимальность.

- Определить среднюю скорость закрытия дивидендного гэпа.

- Определить рыночную конъюнктуру и внешний фон.

Как прогнозировать дивиденды

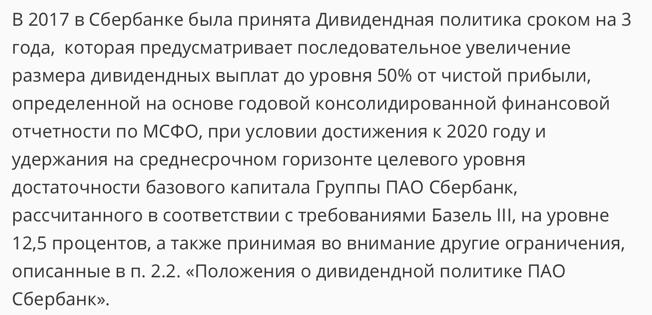

Можно, конечно, покупать бумагу и после объявления размера дивиденда, но тогда вы упустите прибыль от курсовых разниц, которую можно заработать при озвучивании размера дивиденда, особенно если он выше ожиданий рынка. Поэтому лучше попробовать спрогнозировать их размер. Первое, что нужно сделать, это изучить дивидендную политику рассматриваемой компании.

Возьмём к примеру «Сбербанк», который до 2020 года планирует выплачивать дивиденды в виде 50% от чистой прибыли по МСФО, при условии соблюдения ограничений, описанных в пункте 2. 2 «Положения о дивидендной политике ПАО «Сбербанк». Если кратко, там описано наличие чистой прибыли и соблюдение требований законодательства РФ, а также соблюдение интересов банка, потребность в капитале и состояние рыночной конъюнктуры. Основное, что нужно выделить, это 50% от чистой прибыли по МСФО, поэтому для прогнозирования дивидендов нужно изучить отчётность.

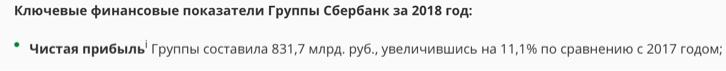

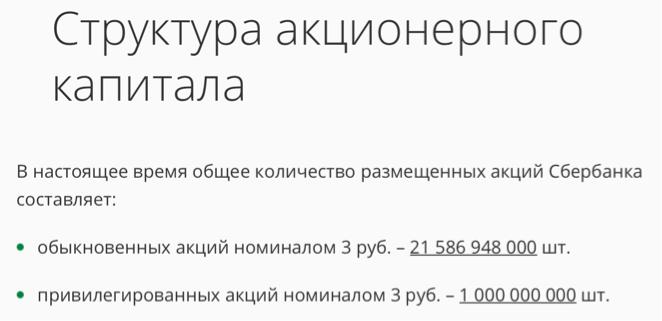

Итак, чистая прибыль составила 831,7 млрд руб. , теперь нужно узнать, сколько акций «Сбербанка» размещено на бирже. Для этого переходим в раздел «Структура акционерного капитала».

Обычки и префы я считаю по паритету, то есть дивиденды по ним равны, что было вычислено эмпирически. Таким образом получаем следующее. 831,7 млрд руб. * 50% / 100% = 415,85 млрд руб.

Столько должно быть направлено на выплату дивидендов, согласно дивидендной политике. Если разделить эту сумму на количество акций, получим следующий результат. 415,85 млрд руб. / 22,587 млрд акций = 18,4 руб. на акцию.

Однако, выплачивая дивиденды за 2018 год, «Сбербанк» пренебрёг дивидендной политикой и направил на дивиденды 43,5% чистой прибыли, попутно сделав заявление о том, что компания «продолжит увеличивать коэффициент выплат до 50%».

Практика

Теперь давайте для закрепления материала решим задачу.

Базовый уровень доходности вкладов составляет 8,3%. Цены закрытия и размер дивиденда пяти компаний приведены в таблице.

КомпанияЦена закрытия, руб Размер дивиденда, руб. Дивидендная доходность, % Сбербанк 227,5516 Газпром 240,36 16,61 Сургутнефтегаз пр. 36,8 7,62 Московская биржа 99 7,7 АФК Система 16 0,11

Рассчитайте минимально допустимую дивидендную доходность, дивдоходность представленных компаний и выберите акции с оптимальной доходностью.

Факторы, влияющие на прибыль.

Источником получения прибыли является:

Инновационная деятельность.

Монопольное положение предприятий.

Все факторы, влияющие на прибыль, делятся на внешние и внутренние.

К внутренним факторам (зависящим от предприятия) относятся:

— изменение остатков непроданной продукции;

— изменение объема производства и продаж;

— изменение себестоимости;

— соблюдение производственной и технологической дисциплин;

— ускорение оборачиваемости оборотных средств;

— структурные сдвиги в составе продукции;

— конкурентоспособность продукции;

— компетентность руководителя, состояние и эффективность внутрифирменного планирования;

— величина условно-постоянных и переменных расходов, т. «эффект производственного рычага» – это такое явление, когда с изменением объема продаж происходит более интенсивное изменение прибыли.

К группе внешних факторов относятся:

— уровень цен на материальные ресурсы, тарифы на перевозки;

— норма амортизационных отчислений;

— конъюнктура рынка, спрос на продукцию;

— выполнение поставщиками обязательств договора.

«Виды прибыли и распределение чистой прибыли»

Порядок распределения чистой прибыли

Рентабельность и ее виды

Валовая прибыль определяется как разница между выручкой от продажи продукции (работ, услуг) без НДС и акцизов и затратами на производство и реализацию продукции за минусом управленческих и коммерческих расходов

Прибыль от продажи продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) без НДС и акцизов и затратами на производство и реализацию продукции

Прибыль до налогообложения включает:

Прибыль от реализации продукции (работ, услуг)

Прочие доходы за минусом прочих расходов (см. вопрос доходы организации)

Прибыль до налогообложения служит базой для расчета налога, подлежащего внесению в бюджет, ставка которого, согласно Налогового Кодекса 24%

Чистая прибыль определяется как разница между прибылью до налогообложения и налогом на прибыль

Монопольная прибыль – это прибыль, полученная предприятиями-монополиями. Формой реализации монопольной прибыли является монопольная цена. Отсутствие конкуренции позволяет получать монополиям прибыль сверхкрупных размеров. Ее источником является прибавочная стоимость,

Распределение прибыли – это процесс формирования фондов и резервов. Порядок распределения прибыли фиксируется в уставе и определяется положением, которое разрабатывается экономическими службами предприятия.

Распределению на предприятии подлежит чистая прибыль.

Распределение прибыли предприятия осуществляют самостоятельно путем образования фондов специального назначения. Количество фондов, их названия определяются самостоятельно. Никаких нормативов не существует.

За счет чистой прибыли образуются следующие фонды и резервы:

— фонд накопления, т. средства расходуются на создание, внедрение и освоение новой техники, совершенствование технологий, модернизацию оборудования, реконструкцию действующего производства, пополнение норматива оборотных средств. Кроме того, часть прибыли направляется на уплату процентов по просроченным банковским ссудам.

— фонд потребления, т. производится выплата единовременных поощрений, пособий, уходящим на пенсию, надбавки к пенсиям, материальная помощь всем или большинству работников, премии по итогам работы за год

— фонд развития социальной сферы. Средства расходуются на строительство жилья, детских учреждений и других объектов социальной сферы. Это накопительный фонд.

За счет чистой прибыли уплачиваются штрафы за несвоевременную и неполную уплату налогов в бюджет;

— резервный капитал — используется при неблагоприятной конъюнктуре рынка – это страховой капитал, предназначенный для возмещения убытков от хозяйственной деятельности, для выплаты доходов инвесторам и кредиторам, если на эти цели не хватает прибыли, при задержке платежей за поставленную продукцию, а также для покрытия непредвиденных расходов без риска потери финансовой устойчивости.

Образование резервного капитала носит добровольный и, в некоторых случаях, обязательный характер.

С 1 января 1996 г. в соответствии с Законом об Акционерных обществах он должен быть не менее 15% Уставного капитала (для совместных предприятий – не менее 25% Уставного капитала). Резервный капитал пополняется путем отчислений не менее 5% от чистой прибыли.

После формирования фондов и резервов часть чистой прибыли идет на выплату дивидендов по акциям, на благотворительные цели.

Рентабельность – важнейший показатель эффективности предпринимательской деятельности.

Абсолютный размер прибыли характеризует экономический эффект, но не эффективность, т. та или иная сумма прибыли может быть получена с большим или меньшим размером средств, вложенных в производство. Для определения эффективности надо сопоставить финансовый результат с затратами или ресурсами, которые обеспечили этот результат.

Рентабельность – это относительный показатель, который характеризует эффективность работы предприятия, доходность различных видов деятельности. (производственной, предпринимательской, инвестиционной).

Все показатели рентабельности могут быть рассчитаны на основе прибыли до налогообложения, чистой прибыли, прибыли от продажи продукции (работ, услуг).

Предприятие рентабельно, если выручки от реализации достаточно не только для покрытия затрат на производство и реализацию, но и для получения прибыли.

Показатели рентабельности можно объединить в несколько групп:

Рентабельность затрат или рентабельность продукции

Рентабельность капитала (активов) и его частей

Рентабельность инвестиционных проектов.

Рентабельность издержек производства показывает, сколько прибыли получает предприятие с каждого рубля, затрат на производство и продажу продукции.

Рентабельность пределяется в целом по предприятию, цехам и отдельным видам продукции.

Прибыль от реализации продукции Р. затрат = * 100% (отдельных видов ) себестоимость отдельных видов продукции

Прибыль от реализации товарной продукции

Р затрат = * 100%, где

Р — рентабельность (всей продукции. ) себестоимость реализованной продукции

Рентабельность продаж характеризует эффективность предпринимательской деятельности и показывает, сколько прибыли получило предприятия с рубля продаж.

Выручка от реализации продукции

Определяется по предприятию, цехам, изделиям.

Снижение этого показателя свидетельствует о снижении спроса на продукцию.

При планировании ассортимента учитывают, насколько рентабельность отдельных видов продукции будет влиять на рентабельность всей продукции, поэтому предприятию необходимо сформировать ассортимент своей продукции.

На рентабельность продукции влияют снижение себестоимости, экономия материалов, стабилизация расчетов, совершенствование системы управления.

Рентабельность (доходность) капитала – это способность предприятия к приросту вложенного капитала. Она показывает эффективность использования всего имущества предприятие, т. сколько прибыли получит предприятие на 1 рубль вложенного капитала.

Рентабельность капитала определяется отношением валовой, чистой прибыли к среднегодовой стоимости инвестированного капитала или его отдельных частей: собственного (акционерного), заемного, основного, оборотного.

Рентабельность собственного и основного капитала:

Рсобств. = * 100% или * 100%

капитала основной капитал собств. капитал

где ПД – прибыль до налогообложения; ЧП – чистая прибыль

Таким же образом определяется рентабельность основного капитала.

Росновного = *100%, или *100%, капитала основной капитал основной капитал

Рентабельность капитала служит для определения эффективности использования капитала на разных предприятиях, поскольку дает общую оценку доходности вложенного в производство капитала, как собственного, так и заемного.

От уровня рентабельности капитала зависит размер дивидендов на акции. Определение дивидендов на 1 акцию производится, исходя из чистой прибыли, остающейся в распоряжении предприятия.

Финансовый результат уменьшается, если повышается доля собственных средств и снижается доля заемных.

Рентабельность инвестиций – показатель эффективности инвестиций в расширенное производство, новую технику.

Ринвестиций = Сумма прибыли Сумма инвестиций в проект

Рентабельность инвестиций характеризует размер прироста прибыли на один рубль инвестиций (вложений). Коэффициент необходимо сопоставлять с банковским процентом по долгосрочным депозитам.

Рентабельность основных фондов характеризует эффективность использования основных фондов.

ФР = , где

– среднегодовая стоимость основных фондов.

ФР — фондорентабельность

В зарубежной практике прибыль, исчисленная в % к объему продаж или капиталу, называется маржой (нормой) прибыли.

Показатели рентабельности активно используются в процессах анализа, финансовом планировании, принятии решений потенциальными кредиторами и инвестора

Экономика организации (СПО 400201)

___________ – объединение независимых компаний или финансовых организаций, которые заключают договор о совместной работе над определенным проектом, например, постройка энергетического комплекса или оказание комплекса финансовых услуг.

Физический _________ – уменьшение стоимости основного капитала, вызванное снижением его способности воздействовать на производство продукта вследствие производственного использования (деформация деталей и конструкций, усталость металла и т.

отношение среднегодовой стоимости основных производственных фондов к среднесписочной численности рабочих

показатель, определяемый по объему реализации (или выпуска) продукции на один рубль среднегодовой стоимости основных средств

активы с оборачиваемостью до одного года, включающие товарно-материальные запасы, дебиторскую задолженность и наличные деньги за вычетом из них текущих обязательств (в основном кредиторская задолженность)

показатель, обратный фондоотдаче

___________ репутация (гудвил) – совокупность элементов бизнеса (предприятия), которые побуждают клиентов пользоваться товарами или услугами данного предприятия и приносят ему дополнительную прибыль сверх того размера, который требуется для получения разумной (среднеотраслевой, страновой) прибыли с материальных активов и идентифицируемых активов, оцененных отдельно.

___________ предприятие − коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество, находящееся в государственной или муниципальной собственности и принадлежащее такому предприятию на праве хозяйственного ведения или оперативного управления

Общество с ограниченной ответственностью (ООО)

общество, уставный капитал которого разделен на определенное число акций; участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций

Открытое акционерное общество

общество, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц, которое не вправе проводить открытую подписку на выпускаемые им акции либо иным образом предлагать их для приобретения неограниченному кругу лиц

Закрытое акционерное общество

общество, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров, проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, устанавливаемых законом и иными правовыми актами

общество, уставный капитал которого разделен на доли определенных размеров; участники общества с ограниченной ответственностью не отвечают по его обязательствам и несут риск убытков общества в пределах внесенных ими вкладов

Установите соответствие между понятиями и их определениями:

Инвестиционная деятельность предприятия

деятельность, преследующая извлечение прибыли в соответствии с основным предметом деятельности, т. связанная с производством и продажей товаров, продукции, выполнением работ, оказанием услуг

Финансовая деятельность предприятия

деятельность предприятия, связанная с осуществлением финансовых вложений: поступления от выпуска или приобретения акций, облигаций, предоставления другими организациями займов, погашение заемных средств и т.

Операционная (текущая, основная) деятельность предприятия

деятельность предприятия, связанная с капитальными вложениями: приобретением земельных участков, зданий и иной недвижимости, оборудования, нематериальных активов и других внеоборотных активов, а также их продажей

В зависимости от характера обслуживаемого оборота различают три основных вида цен на продукцию предприятия. Установите соответствие:

формируется на основе оптовой цены предприятия и дополнительного включения в цену налога на добавленную стоимость

складывается из отпускной цены предприятия, а также текущих издержек и цены торговых организаций, включая НДС

Отпускная цена предприятия

Линейная функционально-штабная структура управления

предусматривает, наряду с линейным управлением по вертикали, деятельность целевых руководителей с самостоятельными правами в пределах поставленных задач

Сетевая структура организации управления

(самоокупаемое подразделение, центр прибыли) является наиболее широко используемой модификацией управления линейного функционально-штабного типа для больших организаций

Дивизиональная структура управления

характерна для постиндустриального этапа развития мирового хозяйства: в ней поток команд, иерархия заменяются потоком заказов, координацией связей с другими организациями

Матричная система управления

предусматривает создание специальных комитетов для решения сложных комплексных проблем усиления координации и кооперации действий

Валовая (маржинальная) прибыль

определяемая как сумма прибыли от реализации продукции и услуг и сальдо от прочих операционных доходов и расходов

Прибыль от всех видов деятельности

определяемая как разность между суммой валовой (маржинальной) прибыли и постоянными расходами (управленческими и коммерческими) отчетного периода

определяемая как сумма прибыли от операционной, инвестиционной и финансовой деятельности

Прибыль от операционной деятельности

определяемая как разность между выручкой и прямыми производственными затратами по реализованной продукции

отношение числа принятых работников за период к среднему списочному числу работающих за тот же период

Коэффициент оборота по выбытию (увольнению)

отношение числа работников, проработавших весь период, к среднесписочной численности работающих за тот же период

Коэффициент постоянства кадров

отношение числа выбывших работников за период к среднему списочному числу работающих за тот же период

Коэффициент оборота по приему

отношение числа выбывших работников за период по причинам, характеризующим излишний оборот, – по собственному желанию и нарушению трудовой дисциплины, к среднему списочном числу работающих за тот же период

предполагают расходы, связанные с осуществлением продаж и поставок продукции

расходы по управлению предприятием

Финансовая _________ предприятия – способность предприятия функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе.

Коэффициент финансовой устойчивости

определяется отношением собственных оборотных средств и суммы собственных и долгосрочных заемных средств (оптимальное значение более 0,5)

Коэффициент автономии (финансовой независимости)

определяется отношением суммы заемных средств и суммы собственных источников

Коэффициент финансового риска или финансовый леверидж (рычаг)

определяется отношением заемного капитала к собственному капиталу

определяется отношением суммы собственных источников финансирования и общего итога (валюты) баланса (минимальное, пороговое значение 0,5)

определяется отношением собственных и долгосрочных заемных средств к общей валюте баланса (нормальное значение более 0,6–0,8)

Кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.