Ваш браузер устарел!

Для корректной работы c сайтом

glavkniga. ru

обновите свой браузер:

Mozilla/5. 0 (iPhone; CPU iPhone OS 5_0 like Mac OS X) AppleWebKit/534. 46 (KHTML, like Gecko) Version/5. 1 Mobile/9A334 Safari/7534

Не вызывает вопросов необходимость уплаты страховых взносов с заработной платы, премии, и иных выплат работникам за исполнение ими трудовых обязанностей. Но, кроме них, у многих компаний предусмотрены и различные выплаты социального характера. О том, что облагается взносами, а что – нет, спор продолжается много лет.

Страховыми взносами облагается большая часть всех выплат в пользу работников, сюда входят все выплаты в рамках трудовых отношений, по гражданско-правовым и авторским договорам. Объект обложения взносами определен в статье 420 НК РФ.

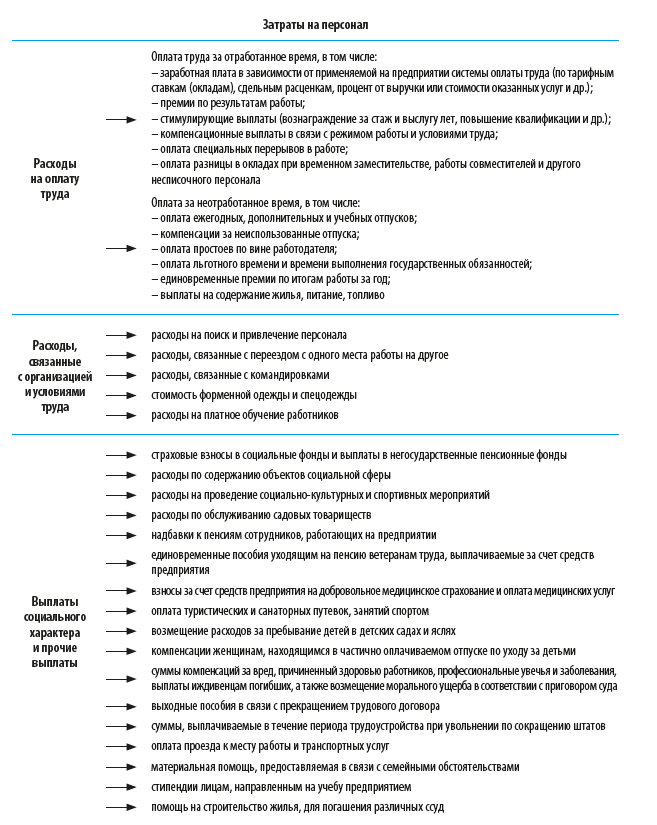

Как классифицируются затраты предприятия на персонал?

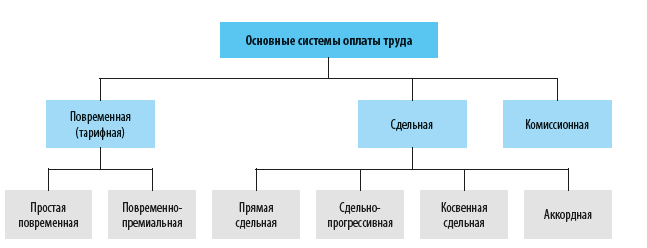

Какие системы оплаты труда есть?

Как проанализировать динамику фактического ФОТ по сравнению с плановыми значениями и предыдущими периодами?

Как проанализировать уровень и динамику среднемесячной заработной платы различных категорий работников?

Как проанализировать эффективность использования трудовых ресурсов?

Рассмотрим цели, алгоритм проведения и состав аналитических показателей основных видов анализа фонда оплаты труда как ключевого показателя затрат на персонал предприятия.

Что такое фонд заработной платы и для чего он нужен

Это совокупность затрат, направленных на оплату труда служащим, за определенный промежуток времени. Показатель учитывает не только денежные, но и натуральные поощрения. Компенсацию за питание в местной столовой, квартплату за сотрудника, возмещение расходов на топливо тоже включают в суммарную величину зарплаты.

Конкретного определения ФЗП нет. Общепринятая расшифровка ФЗП — фонд заработной платы. По правилам, в зарплатный расчет включают все выплаты, напрямую связанные с вознаграждением работников за труд: начисления по окладам и тарифным ставкам, премии по результатам работы, компенсационные и стимулирующие надбавки и проч.

В локальных нормативах организации определено, кто устанавливает фонд заработной платы, — расчетами занимается бухгалтер, а утверждает его руководитель. Для исчисления показателя понадобятся штатное расписание и регистры учета за год: расчетные ведомости, табели рабочего времени.

Что такое смета ФОТ?

Основное назначение сметы ФОТ – планомерное использование «зарплатных» средств. Обычно расчеты составляются на год с разбивкой по кварталам или месяцам. Из сметы должно быть видно, по каким направлениям расходуются средства, а также величины компонентов ФОТ.

Отдельно производится разбивка «зарплатных» расходов по категориям работников (администрация, основной производственный персонал и т. Это позволяет осуществлять контроль над использованием средств и использовать необходимую «зарплатную» информацию для целей внутреннего планирования.

Смета может составляться не только по основным элементам ФЗП, но и по выплатам, носящим социальный характер и прочим.

Смета ФОТ – элемент планирования, характерный в большей степени для крупных предприятий, имеющих в штате специалистов соответствующего уровня и квалификации и сохраняющих подходы к планированию со времен плановой (социалистической) экономики. В современных коммерческих структурах этот документ менее распространен или имеет иное название. О процессе планирования поговорим в следующем разделе.

В состав фонда заработной платы включаются начисленные предприятием, учреждением, организацией суммы оплаты труда в денежной и натуральной формах за отработанное и неотработанное время, стимулирующие доплаты и надбавки, компенсационные выплаты, связанные с режимом работы и условиями труда, премии и единовременные поощрительные выплаты, а также выплаты на питание, жилье, топливо, носящие регулярный характер.

В состав выплат социального характера включаются компенсации и социальные льготы, предоставленные работникам, в частности, на лечение, отдых, проезд, трудоустройство (без социальных пособий из государственных и негосударственных внебюджетных фондов).

При составлении статистической отчетности по труду показываются начисленные за отчетный период (с учетом налогов и других удержаний в соответствии с законодательством) денежные суммы независимо от источников их выплаты и статей смет в соответствии с платежными документами, по которым с работниками были произведены расчеты по заработной плате, премиям и т. , независимо от срока их фактической выплаты.

Суммы, начисленные за ежегодные и дополнительные отпуска, включаются в фонд заработной платы отчетного месяца только в сумме, приходящейся на дни отпуска в отчетном месяце.

Суммы, причитающиеся за дни отпуска в следующем месяце, включаются в фонд заработной платы следующего месяца.

Данные о фонде заработной платы за соответствующий период прошлого года при составлении отчетов по труду показываются в методологии и в структуре отчетного периода текущего года.

При натуральной форме оплаты труда и предоставлении социальных выплат в отчеты по труду включаются суммы, исходя из расчета по рыночным ценам, сложившимся в данном регионе на момент начисления. Если товары или продукты предоставлялись по пониженным ценам, то включается разница между их полной стоимостью и суммой, уплаченной работниками.

Что такое фонд заработной платы и чем он отличается от фонда оплаты труда

Выплаты сотрудникам за работу — одна из самых крупных статей расходов компании. Минимальный размер оплаты труда устанавливается законодательством, следовательно, зарплату следует ежегодно индексировать.

Иногда бухгалтер путает ФЗП и ФОТ, т. ФОТ — более распространенная аббревиатура. Эти ФОТ довольно часто используются при составлении отчетности, запрашиваются налоговыми органами, трудовой инспекцией и другими государственными организациями при проведении проверок.

При планировании расходов обычно учитывается только ФЗП (расшифровка — фонд заработной платы), т. сколько ежемесячно или ежегодно придется заплатить работникам за труд. Сюда входят начисления по трудовым и коллективным договорам и премиальные, которые рассчитываются исходя из трудовых показателей. Например, для торговых представителей предусмотрены минимальные оклады, а основной их заработок — это процент с продаж. Конечно, такие выплаты спрогнозировать сложно: они зависят от сезона и от специфики деятельности компании. Тем не менее, определенную сумму следует закладывать в расходы при планировании бюджета.

Кроме того, каждому сотруднику положен оплачиваемый отпуск согласно графику, составляемому в начале года. Отпускные — это тоже расходы работодателя, но они выплачиваются не за труд.

Никто не застрахован и от потери трудоспособности. Первые три дня больничного оплачивает организация, но эти суммы к заработной плате не относятся.

Во многих компаниях проводятся ежегодные медицинские осмотры. Их оплата включается в расходы. Таким образом, существуют много примеров выплат, которые являются экономически обоснованными, с них удерживается НДФЛ, на них начисляются страховые взносы, но эти суммы не относятся к вознаграждению за работу.

Основные отличия фонда оплаты труда (ФОТ) и фонда заработной платы (ФЗП) заключаются в составе выплат. В ФОТ входят:

- социальные выплаты (больничные за счет работодателя, льготное рабочее время для несовершеннолетних и др.);

- отпускные;

- тринадцатая зарплата и другие премии, не связанные с трудовыми показателями;

- оплата командировок;

- компенсация проезда, питания, расходов на медицинские осмотры;

- оплата простоя;

- другие виды выплат, не связанные с выполнением трудовых обязанностей.

Фонд оплаты труда – что входит в это понятие и в чем его отличие от фонда зарплаты?

Два фонда (оплаты труда и зарплаты) взаимосвязаны между собой, но не являются идентичными. Хотя совпадение этих показателей возможно, когда фирма экономит на разного рода выплатах (социальных и прочих) своим работникам и кроме непосредственного вознаграждения за труд (зарплаты) никакие иные выплаты не предусматривает.

Каждый руководитель компании и индивидуальный предприниматель должен представлять, что включает в себя фонд оплаты труда. Если исходить из теоретического аспекта, фонд оплаты труда (ФОТ) – это совокупность средств фирмы (как в денежной, так и в натуральной форме), затраченных за определенный временной промежуток на выплаты трудовому коллективу.

В первую очередь в состав ФОТ входят зарплаты и премии, а также разнообразные доплаты (за совмещение, за работу в ночное время суток и др. Вслед за перечисленными элементами следуют стимулирующие и компенсирующие компоненты ФОТ, а также иные выплаты (к примеру, начисленные за время, которое не отработано, но по закону подлежит оплате). В целом в состав ФОТ входят фонд заработной платы (ФЗП), социальные и прочие выплаты.

Фонд заработной платы – понятие более узкое, чем ФОТ, но формируются и рассчитываются оба фонда по схожим алгоритмам. Об этом поговорим в следующих разделах.

Формула расчета по балансу

Что включает в себя фонд оплаты труда и как его правильно рассчитать? Подобный вопрос актуален для всех коммерсантов – зарплатная составляющая себестоимости товаров или услуг зачастую составляет значительную ее долю и влияет на конечный финансовый результат работы компании.

Чрезмерная экономия на размере ФОТ чревата – скудная зарплата, отсутствие стимулирующих и компенсационных выплат не способствуют высоким производственным показателям и получению достойной прибыли. Результатом такой прижимистости коммерсанта могут стать текучесть кадров, низкая производительность труда, желание отдельных членов коллектива восполнить сумму получаемого вознаграждения за труд за счет имущества фирмы и т.

Формула расчета ФОТ представляет собой сумму разнообразных его составных частей. Количество элементов такой формулы зависит от содержания внутрифирменных локальных актов. К примеру, если этими документами предусмотрена ежемесячная выплата работникам зарплаты (ЗП), премии (ПР), а также материальной помощи (МП) в дополнение к отпускным (ОТП), то формула расчета ФОТ будет выглядеть следующим образом:

ФОТ = ЗП+ ПР + ОТП + МП.

Алгоритм расчета фонда оплаты труда, формула которого представлена выше, является схематичным, и расчет ФОТ (как и расчет фонда заработной платы) в различных компаниях может проводиться по более детализированному или сокращенному варианту формулы в зависимости от состава ФОТ и ФЗП.

Когда в качестве источника информации для формулы используются регистры бухучета, фонд зарплаты за некоторый срок рассчитывается следующим образом. Складываются данные по кредиту 70-го счета («Расчеты с персоналом по оплате труда») с дебета счетов:

- 20-го, на котором отражаются операции характерные для «Основного производства»;

- 25-го, где отражаются «Общепроизводственные расходы»;

- 26-го, отведенного для «Общехозяйственных расходов»;

- 08-го, где записываются «Вложения во внеоборотные активы»;

- 91-го, предназначенного для «Прочих доходов и расходов» и т.п.

Как провести анализ фонда оплаты труда разъяснил инспектор по труду государственной инспекции по труду Нижегородской области В. Неклюдов. Получите пробный доступ к КонсультантПлюс и бесплатно узнайте точку зрения чиновника.

Что входит в фонд заработной платы

Фонд заработной платы – один из элементов ФОТ, представляющий собой выраженную в стоимостной форме сумму средств, предназначенных для выплаты заработной платы членам трудового коллектива.

Состав фонда заработной платы, как и в целом состав ФОТ, во многом зависит от внутрифирменной структуры и содержания локальных «зарплатных» актов (положения об оплате труда, о премировании и др. Помимо выплат – вознаграждений за труд (по тарифам и ставкам), ФЗП включает премии, вознаграждения и поощрительные выплаты.

Можно выделить 4 основные составные части ФЗП:

- непосредственно зарплата;

- оплата неотработанного временного промежутка (отпуска, простои и др.);

- поощрительные выплаты (премии, бонусы за выслугу лет и др.);

- «поддерживающие» выплаты (бесплатная или частичная компенсация работникам питания, коммунальных услуг, топлива и др.).

Структура в балансе ФЗП в разных компаниях различается. К примеру, структура «зарплатного» фонда небольшой консалтинговой фирмы может выглядеть следующим образом:

Всего ФОТ – 100%, в том числе:

В отношении формулы расчета ФЗП применяются те же алгоритмы и подходы, что и для расчета ФОТ, описанные в предыдущем разделе.

ФЗП, как и ФОТ в целом, требует к себе скрупулезного и внимательного подхода, поэтому уважающие себя фирмы регулярно составляют смету «зарплатного» фонда, а также занимаются не только его планированием, но и регулярным анализом. Об этом поговорим далее.

Планирование ФОТ

Исходя из того, что включает в себя фонд оплаты труда весомую долю общих расходов компании, важным вопросом является предварительное (плановое) определение структуры и размера ФОТ.

Процесс планирования ФОТ можно представить следующим алгоритмом:

- Собрать информацию о структуре фирмы, численности персонала и его движении, данных по средней зарплате, плановых показателях производства; изучить штатное расписание и внутренние локальные акты, связанные с ФОТ (положения об оплате труда, о премировании и др.).

- Спрогнозировать среднюю численность персонала на плановый временной промежуток.

- Выбрать структуру планирования (определиться с основными плановыми параметрами и степенью детализации показателей), составить смету.

- Рассчитать ФОТ, избрав наиболее приемлемый способ его исчисления.

С внутрифирменными «зарплатными» локальными актами знакомьтесь в материале «Положение об оплате труда работников — образец 2020».

Спрогнозированный ФОТ позволяет осуществлять своевременный анализ и контроль его использования.

Анализ использования ФОТ

Анализировать использование ФОТ – значит выявлять причины отклонения фактических «зарплатных» расходов от плановых, сопоставлять темпы роста зарплаты с темпами изменения производительности труда, определять резервы для совершенствования оплаты труда и др. Результатом анализа использования ФОТ является перечень мероприятий, направленных на улучшение использования ФОТ.

Для анализа использования «зарплатного» фонда сумму расходов на оплату труда подразделяют на 2 части: постоянную (зарплаты, доплаты и отпускные работников-повременщиков) и переменную («зарплатные» расходы сдельщиков).

В отношении постоянной части ФОТ применяются детерминированные факторные модели анализа. Проводится изучение влияния на ФОТ таких факторов, как среднесписочная численность, среднегодовая и среднедневная зарплата работника, средняя продолжительность рабочей смены, количество отработанных за год дней одним работником.

Для анализа переменной части используются иные показатели, исходя из того, что на эту часть ФОТ наибольшее влияние оказывает трудоемкость изготовления единицы продукции и расценки за единицу ее изготовления.

Проводить анализ фонда заработной платы простым сопоставлением показателей «зарплатного» фонда с аналогичными данными предыдущих периодов и плановыми данными не является достаточным. Важно учесть все структурные нюансы, влияющие на ФОТ (изменение в ассортименте выпускаемой продукции, объемах производства, трудоемкости изготовления продукции т.

Эффективное использование средств, предназначенных для оплаты труда, достигается следующим условием: темп роста производительности труда должен быть выше темпа роста его оплаты.

Производительность труда — это средняя выработка работника за анализируемый период времени.

Формула расчета производительности труда:

ПТ = ОП / СЧ,

ПТр = ОП / Чр,

ПТдн = ОП / Чдн,

ПТч = ОП / Чч,

ПТ — производительность труда;

ОП — объем реализованной продукции;

СЧ — среднесписочная численность работников;

ПТр — производительность труда одного работника подразделения;

Чр — среднесписочная численность работников;

ПТдн — среднедневная выработка одного работника;

Чдн — количество человеко-дней, отработанных всеми работниками за период;

ПТч — среднечасовая выработка одного работника;

Чч — количество человеко-часов, отработанных всеми работниками за период.

Важным показателем при анализе производительности труда является текучесть кадров.

Формулу расчета коэффициента текучести кадров см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Подробнее о методах анализа показателей бухгалтерских отчетов см. материал «Методы проведения анализа отчета о прибылях и убытках».

Справка о ежемесячном фонде оплаты труда – образец

Этот документ коммерческим структурам может понадобиться в следующих обстоятельствах:

- при оформлении займа в кредитном учреждении;

- банк может затребовать справку для подтверждения порядочности компании в том плане, что снимаемые со счета деньги действительно идут на оплату труда;

- при осуществлении контрольных мероприятий специалистами ФНС или страховых фондов.

Для структур бюджетного подчинения этот документ является обязательным.

Справка может при этом содержать информацию не только о размере фонда оплаты труда за месяц, но и за иной период. Более того, документ может составляться и по предполагаемым показателям, и по реально сложившимся выплатам.

Классификация затрат на персонал

Прежде всего выясним, какие издержки принято включать в понятие «затраты на персонал». Есть разные подходы к отнесению конкретных затрат к затратам на персонал, мы рассмотрим самый распространенный из них, при котором все затраты компании на персонал делятся на три группы:

Расходы на оплату труда (фонд оплаты труда или фонд заработной платы).

Расходы, связанные с организацией и условиями труда.

Выплаты социального характера и прочие выплаты, не относящиеся к первым двум группам.

Рассмотрим, какие расходы входят в каждую из этих групп (рис.

Для всех предприятий независимо от сферы, специфики и масштабов деятельности в структуре затрат на персонал наибольший вес имеют затраты первой группы — расходы на оплату труда.

Кроме того, расходы на оплату труда напрямую связаны с повышением эффективности использования трудовых ресурсов, а именно с повышением производительности труда персонала. В связи с этим рассмотрим порядок проведения анализа расходов на оплату труда персонала без учета затрат, связанных с организацией и условиями труда, и выплат социального характера.

Системы оплаты труда

Алгоритм проведения и состав показателей анализа расходов на оплату труда напрямую зависит от применяемой на предприятии системы оплаты труда, под которой в общем виде понимается совокупность правил по установлению и осуществлению работодателем выплат работникам за их труд.

В связи с тем что коммерческие компании разрабатывают системы оплаты труда самостоятельно, сейчас есть много различных систем оплаты труда. Самые распространенные из них — повременная, сдельная и комиссионная.

Основные системы оплаты труда и их разновидности представлены на рис.

Повременная (тарифная) система оплаты труда

При повременной (тарифной) системе оплате труда заработная плата работника рассчитывается исходя из двух составляющих:

1) фактически отработанного этим сотрудником времени;

2) тарифной ставки (оклада).

Тарифная ставка (оклад) — это размер вознаграждения за труд определенной сложности, произведенный в единицу времени (месяц, день, час).

Тарифная система оплаты труда позволяет дифференцировать заработную плату всех работников предприятия в зависимости от их категорий на основе тарифной сетки.

Основные виды повременной (тарифной) системы оплаты труда:

• простая повременная;

• повременно-премиальная.

Простая повременная система оплаты труда

При простой повременной системе оплаты труда размер заработной платы работника зависит от его должностного оклада (тарифной ставки) согласно штатному расписанию предприятия и количества фактически отработанного сотрудником времени.

Если в течение месяца работник отработал все рабочие дни, то размер его заработной платы будет равен его должностному окладу. В случае если сотрудник отработал не все рабочее время, оплата труда будет выплачена пропорционально фактически отработанному времени.

В качестве расчетного могут применяться разные периоды: месяц, день или час.

Должностной оклад начальника планово-экономического отдела — 70 тыс. руб. в месяц. В месяце выплаты заработной платы 22 рабочих дня, фактически отработано 20 дней.

Следовательно, заработная плата работника составит:

70 000 / 22 × 20 = 63 636 руб.

Повременно-премиальная система оплаты труда

При повременно-премиальной системе оплаты труда дополнительно к должностному окладу, рассчитываемому по вышеописанному правилу, начисляется и выплачивается премия. Как правило, размер премии устанавливается в процентах от должностного оклада (тарифной ставки) на основании разработанного в компании локального нормативного акта по труду (положение о премировании работников), либо коллективного договора, либо приказа (распоряжения) руководителя предприятия.

Начальнику планово-экономического отдела по итогам месяца положена премия — 30 % от должностного оклада (остальные данные берем из предыдущего примера).

70 000 / 22 × 20 + (70 000 / 22 × 20) × 30 / 100 = 82 727 руб.

Сдельная система оплаты труда

При сдельной системе оплате труда заработная плата работника зависит от результатов его труда: чем больше изготовил продукции (выполнил работ. оказал услуг), тем больше заработная плата. Такой подход, безусловно, мотивирует сотрудников повышать производительность труда. Кроме того, при сдельной системе оплаты труда работодателю не нужно контролировать, как работники используют рабочее время: каждый сотрудник заинтересован в том, чтобы произвести максимальное количество продукции.

Заработная плата при сдельной системе оплате труда рассчитывается исходя из установленной работодателем сдельной расценки.

Сдельная расценка — размер выплаты работнику за изготовление им единицы продукции или выполнение одной конкретной трудовой операции.

В зависимости от особенностей исчисления заработной платы сдельная система оплаты труда подразделяется на:

• прямую сдельную;

• косвенную сдельную;

• аккордную.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 11, 2021.

Чем фонд оплаты труда отличается от фонда заработной платы

Фонд заработной платы (ФЗП) состоит только из основных выплат, связанных с выполнением трудовых функций:

- выплаты по окладу, тарифу или сдельным расценкам;

- доплаты за особые условия труда;

- премии за трудовые показатели.

Фонд заработной платы можно представить в виде формулы:

ФЗП = Заработная плата + Премии за трудовые показатели.

Фонд оплаты труда (ФОТ) более широкий показатель, чем ФЗП. Помимо заработной платы и премий за трудовые функции он включает:

- начисленные компанией суммы оплаты труда независимо от источника их финансирования;

- стимулирующие и компенсирующие выплаты, в том числе компенсации по оплате труда в связи с повышением цен и индексацией доходов в пределах норм, предусмотренных законодательством;

- суммы, начисленные работникам за непроработанное время, в течение которого за ними сохраняется заработная плата в соответствии с порядком, предусмотренным внутренними регламентами компании или законодательством (отпуска, простои, больничные и т. д.).

Величина ФОТ зависит от численности работников, размера окладной и сдельной части заработной платы, величины премиальных выплат.

Фонд оплаты труда можно представить в виде формулы:

ФОТ = ФЗП + Стимулирующие поощрения + Компенсирующие выплаты + Иные выплаты за непроработанное время.

То есть если к выплатам, производимым из ФЗП, прибавить, например, премии за выслугу лет, компенсации за неиспользованный отпуск, материальную помощь, получим величину ФОТ.

Фонд оплаты труда и фонд заработной платы взаимосвязаны между собой, но не идентичны. Совпадение их возможно, когда компания экономит на социальных и других выплатах своим работникам.

Данный подход не бесспорен. Многие экономисты считают ФЗП и ФОТ тождественными понятиями. Обоснованность такого мнения подтверждается и нормативными документами.

Так, Приказ Росстата от 27. 2019 № 711 определяет под ФЗП начисленные организациями суммы оплаты труда в денежной и неденежной формах за отработанное и неотработанное время, компенсационные выплаты, связанные с режимом работы и условиями труда, доплаты и надбавки, премии и единовременные поощрительные выплаты, систематическую оплату питания и проживания.

Три условия, необходимые для качественного анализа фонда заработной платы

Анализ расходов на оплату труда нужен для:

- понимания их структуры;

- оценки достаточности персонала, что показывает экономия или перерасход ФЗП;

- понимания объективной стоимости привлеченной трудовой силы;

- оценки реального уровня расходов на оплату труда и их доли в общей величине расходов;

- построения эффективной системы оплаты труда.

Для анализа расходов на оплату труда нужно выполнить три условия:

1) наличие внутренних регламентов, учетной политики в части ведения зарплаты;

2) тождество данных в документации;

3) учет зарплаты в соответствии с требованиями законодательства.

Рассмотрим влияние данных условий на качество анализа фонда заработной платы.

Наличие внутренних регламентов, учетной политики в части ведения заработной платы

На многих предприятиях отсутствуют какие-либо регламенты в отношении проработки нюансов учета заработной платы, нет положений по оплате труда и премированию.

Мало того, что это требования законодательства. Вопрос и в том, что без регламентных норм зачастую сложно разобраться в начислениях, подтвердить их обоснованность.

Особенно много проблем возникает со сложными системами премирования. Как показывает практика, желание руководства эффективно простимулировать работников за их трудовые достижения приводит к тому, что получаются громоздкие и слабо прописанные системы премирования.

В таких ситуациях сложно выявить динамику, сделать прогнозы и детальную аналитику.

Тождество данных в документации

Данные о заработной плате должны быть одинаковые в следующих документах:

- трудовых договорах (контрактах) и дополнительных соглашениях;

- ведомостях на заработную плату.

Между тем на практике эти документы часто содержат совершенно разные цифры.

Принимая в организацию нового работника, ему установили оклад в размере 20 000 руб. При этом штатное расписание содержало устаревшие данные — 18 000 руб. Через некоторое время руководитель поднял работнику оклад до 22 000 руб. Эту сумму за минусом положенных удержаний (НДФЛ) стал получать сотрудник. То есть она проходила в ведомостях на выплату заработной платы.

Штатное расписание при этом так и не изменили, не оформили дополнительное соглашение к трудовому договору. В результате в разных документах содержались разные данные о заработной плате работника:

- в штатном расписании — 18 000 руб.;

- в трудовом договоре — 20 000 руб.;

- в ведомостях по начислению заработной платы — 22 000 руб.

Учет зарплаты в соответствии с требованиями законодательства

Расчеты по заработной плате ведут на бухгалтерском счете 70 «Расчеты с персоналом по оплате труда» в разрезе каждого работника предприятия. По кредиту счета 70 отражают начисление заработной платы. Этот счет корреспондирует со счетами учета расходов:

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу» и др.

Анализируя фактические выплаты по заработной плате, нужно обратиться к суммам, начисленным по кредиту счета 70 в корреспонденции со счетами учета расходов.

В производственной компании «Ладога» учет ведут, применяя автоматизированную систему учета «1С». При этом на предприятии осуществляют производство бумажных пакетов с ведением расходов на счете 20 «Основное производство» и торговую деятельность с ведением расходов на счете 44 «Расходы на продажу».

Общехозяйственные расходы учитывают на счете 26 «Общехозяйственные расходы».

Заработная плата выплачивается через банк. Производится удержание НДФЛ (аналитика на счете 68. 01 «Расчеты по НДФЛ»), и по исполнительным листам (учет на счете 76 «Расчеты с разными дебиторами и кредиторами»). Для анализа расходов на оплату труда в отчетном месяце финансист обратился к ведомостям на оплату труда и данным автоматизированного бухгалтерского учета (отчет «Анализ счета 70»).

Общая сумма начислений по ведомостям составляет 302 765,87 руб.

Из компьютеризированной системы «1С» выгружена следующая информация по счету 70 «Расчеты с персоналом по оплате труда» за май 2021 г

Корреспондирующий счет

Дебет

Кредит

Начальное сальдо

114 247,76

20

206 832,00

26

56 000,00

44

51 933,87

51

198 712,36

68

37 643,00

76

11 950,44

Оборот

248 305,80

314 765,87

Конечное сальдо

180 707,83

По данным выгрузки за анализируемый период работникам компании начислена следующая заработная плата:

- работники производства — 206 832 руб.;

- работники торговли — 51 933,87 руб.;

- управленческие работники — 56 000 руб.

Общая сумма составила 314 765,87 руб.

Налицо разрыв в данных бухгалтерской базы и ведомостей по заработной плате в сумме 12 000 руб. (314 765,87 руб. – 302 765,87 руб.

Финансист не аудитор и не внутренний контролер, однако он не вправе игнорировать вскрывшиеся факты злостных нарушений.

Такое расхождение будет свидетельствовать о наличии злоупотреблений (начислили в базе и выплатили больше заработной платы, чем фактически полагается работнику) или ошибок (в бухгалтерской базе или ведомостях), которые следует исправить.

Игнорирование требований законодательства может привести к штрафу за нарушение методологии бухгалтерского учета. Однако здесь более важно то, что учет будет непрозрачным в первую очередь для собственников бизнеса.

Анализируем фонд заработной платы

Анализируя расходы на заработную плату, оценивают различные фактические и расчетные показатели, сопоставляют их с прогнозными данными. На основании проведенного анализа делают выводы, формулируют предложения.

Для анализа заработной платы важно понимать:

- насколько точно выполняются плановые показатели, какова сумма экономии/перерасхода заработной платы;

- каковы причины этой экономии/перерасхода;

- какой удельный вес занимают расходы на заработную плату в общем объеме производственных расходов;

- повышается ли уровень заработной платы (если повышается, то как это соотносится с ростом/снижением выручки);

- какова структура фонда заработной платы, средняя зарплата;

- какое соотношение темпов роста производительности труда и средней зарплаты.

Анализ удельного веса расходов на оплату труда

Для оценки роста/снижения уровня заработной платы в компании проанализировали удельный вес расходов на оплату труда в общей величине расходов и применительно к величине выручки (табл.

Таблица 1. Анализ удельного веса расходов на оплату труда, руб. Показатель

2018 г. 2019 г. Изменение, %

2020 г. Изменение, %

Расходы на оплату труда

738 780

880 698

119,2098

999 505

113,4901

В том числе:окладная часть

458 780

460 698

100,4181

464 505

100,8264

премиальная часть

280 000

420 000

150,0000

535 000

127,3810

Общая величина расходов предприятия

6 178 080

6 310 356

102,1411

6 390 028

101,2626

Удельный вес зарплаты, %

0,1196

0,1396

х

0,1564

х

В том числе:окладная часть

0,0743

0,0730

х

0,0727

х

премиальная часть

0,0453

0,0666

х

0,0837

х

Выручка

8 124 510

8 392 575

103,2995

8 501 148

101,2937

Согласно табл. 1 расходы на оплату труда растут высокими темпами:

- 2019 г. — рост составил 119,2098 %;

- 2020 г. — 113,4901 %.

Рост выручек отстает от роста заработной платы. Максимальное повышение выручки составляет 103,2995 %.

Это указывает на существенный рост расходов на оплату труда. Данный вывод подтверждает и увеличение удельного веса расходов на оплату труда в общей сумме расходов компании (с 0,1196 до 0,1564 %).

При более детальном анализе и выделении конкретных причин роста заработной платы видно, что окладная часть зарплаты практически не меняется. Рост — менее 1 %. Он вполне соотносится с ростом выручки. А вот премиальная часть увеличивается существенно:

- 2019 г. — на 150 %;

- 2020 г. — на 127,3810 %.

Об этом свидетельствует и рост удельного веса премий в общей сумме расходов (с 0,0453 до 0,0837 %).

Такой существенный рост премий требует дальнейшего глубокого анализа. Нужно понять, почему они так выросли, насколько это обоснованно.

Анализ перерасхода/экономии фонда заработной платы

Чтобы выявить экономию или перерасход по заработной плате, нужно сравнить фактические и плановые показатели. Разница между ними будет представлять собой суммовую экономию или перерасход.

Стоит учесть, что суммовая экономия/перерасход как абсолютное значение не может быть показательна без учета степени выполнения плана по производству продукции.

Даже если окладная часть не зависит от выполнения плана и остается неизменной, то есть премии за достижение соответствующих показателей, переменная часть зарплаты, которая меняется пропорционально объемам выпущенной продукции.

В компании провели анализ перерасхода/экономии фонда заработной платы за май 2021 г. (табл. Для этого сопоставили плановые и фактические показатели.

Таблица 2. Анализ перерасхода/экономии ФЗП за май 2021 г. , руб. Должность

Количество штатных единиц/май 2021 г. Оклад/апрель 2021 г. Увеличение зарплаты, %

Оклад/май 2021 г. Надбавки, премии/май 2021 г. Всего май 2021 г. , руб. Экономия/перерасход— май 2021 г. %

руб. план

факт

Руководство

Генеральный директор

1

60 000

0

60 000

3

1800

61 800

61 800

0

Технический директор

1

50 000

0

50 000

3

1500

51 500

51 500

0

Итого

2

х

х

х

3300

113 300

113 300

0

Бухгалтерия

Главбух

1

45 000

0

45 000

2

675

45 675

50 000

–4325

Бухгалтер

3

32 000

1

32 320

4

1293

100 839

102 000

–1161

Итого

4

х

х

х

1968

146 514

152 000

–5486

Служба управления персоналом

Начальник

1

35 000

0

35 000

3

1050

36 050

40 000

–3950

Специалист

2

32 000

0

32 000

3

960

65 920

67 000

–1080

Итого

3

х

х

х

2010

101 970

107 000

–5030

Отдел закупок и продаж

Начальник

1

35 000

0

35 000

5

1750

36 750

35 000

1750

Специалист

5

28 000

0

28 000

5

1400

147 000

145 000

2000

Итого

6

х

х

х

3150

183 750

180 000

3750

Цех по переработке сырья

Начальник

1

42 000

2

42 840

5

2142

44 982

54 000

–9018

Мастер

3

35 000

2

35 700

5

1785

112 455

124 800

–12 345

Аппаратчик

28

30 000

2

30 600

5

1530

899 640

1 012 000

–112 360

Итого

32

х

х

х

5457

1 057 077

1 190 800

–133 723

Склад

Начальник

1

28 000

0

28 000

2

560

28 560

28 560

0

Кладовщик

3

25 000

2

25 500

2

510

78 030

78 030

0

Итого

4

х

х

х

1070

106 590

106 590

0

Итого по предприятию

51

х

х

х

х

16 955

1 709 201

1 849 690

–140 489

Производственный персонал

32

х

х

х

х

5457

1 057 077

1 190 800

–133 723

Административный персонал

19

х

х

х

х

11 498

652 124

658 890

–6766

За счет депремирования отдела закупок и продаж в анализируемом периоде была достигнута экономия по выплате заработной платы в сумме 3750 руб. Однако в целом по предприятию перерасход составил 140 489 руб.

Основная сумма перерасхода приходится на производственный персонал — цех по переработке сырья. Сумма перерасхода по данному подразделению составляет 133 723 руб.

В относительных величинах в целом по предприятию допущено превышение расходов на зарплату на 108,2196 % (1 849 690 руб. / 1 709 201 руб. × 100 %).

При таких обстоятельствах руководство компании утвердило допущенный перерасход заработной платы.

Анализ ФЗП, скорректированного на коэффициент выполнения плана

Прогнозная величина заработной платы может корректироваться на соответствующий коэффициент выполнения плана. В этом случае фактические и базовые показатели сравнивают после такой корректировки.

Плановый фонд переменной заработной платы составляет за отчетный период 660 000 руб. Фактический расход на оплату труда в периоде — 713 045 руб.

Коэффициент перевыполнения плана выпуска продукции равен 1,1515.

Прежде чем сравнивать фактические и прогнозные величины, нужно скорректировать прогноз фонда переменной заработной платы на коэффициент выполнения плана. Этот показатель будет равен 759 990 руб. (660 000 руб. × 1,1515).

В данном случае фактический расход заработной платы не превысит скорректированные плановые данные.

Анализ ФЗП в разрезе подразделений, должностей

По динамике величины средней заработной платы можно судить о росте или снижении уровня оплаты на одного работника, а также о соответствии уровня оплаты труда на предприятии среднерыночным значениям. Этот анализ более показателен, если его провести в разрезе подразделений, должностей.

Может быть не показательной сумма средней зарплаты в целом по предприятию, если разрыв между оплатами руководителей и простых работников очень большой.

Заработная плата управляющего директора составляет 300 000 руб. Зарплата простых рабочих не превышает 20 000 руб. Численность всего персонала — 30 человек. В таком случае средний заработок в целом по предприятию будет достаточно высокий:

(29 чел. × 20 000 руб. + 300 000 руб. ) / 30 чел. = 29 333,33 руб.

Если заработную плату руководителя повысить на 10 %, существенно повысится и средняя зарплата по предприятию.

Без детального анализа будет казаться, что уровень оплаты на предприятии высокий, заработная плата повышается. По факту положение будет иным.

В данной ситуации объективнее структурировать заработную плату так, чтобы отдельно анализировать оплату труда производственного и управленческого персонала.

Анализ средних показателей ФЗП

Показатель средней заработной платы может быть разным. Выделяют среднегодовую, среднемесячную, среднедневную и среднечасовую заработную плату.

Среднегодовая заработная плата определяется отношением годового ФЗП к численности персонала за год. Для расчета других средних показателей заработной платы будут рассчитываться данные за соответствующий период — месяц, день, час.

Для расчета среднечасовой заработной платы взяли:

- показатель месячного фонда заработной платы — 728 620 руб.;

- итоговую сумму отработанных в данном периоде рабочих часов по всем работникам предприятия — 3940 ч.

Среднечасовая заработная плата в анализируемом периоде составит:

728 620 руб. / 3940 ч = 184,93 руб.

Анализируя динамику величины средней заработной платы, можно выяснить, растет или снижается оплата труда в разрезе подразделений и структур предприятия.

Для анализа уровня оплаты труда на предприятии была сформирована табл.

Таблица 3. Анализ динамики величины средней заработной платы, руб. Показатель

2016 г. 2017 г. 2018 г. 2019 г. 2020 г. 2020 г. к 2016 г. , %

Средняя зарплата по производственному персоналу

37 128

39 257

40 987

41 587

42 019

113,1733

Средняя зарплата по торговому персоналу

31 061

30 928

30 424

30 982

31 485

101,3651

Средняя зарплата персонала автотранспортного цеха

36 890

38 129

40 258

36 900

38 200

103,5511

Средняя зарплата управленческого персонала

34 500

36 201

36 980

37 986

40 786

118,2203

Как видно из табл. 3, ежегодно повышается средняя заработная плата производственного персонала. Итоговый рост за четыре года составил 113,1733 %.

Средняя заработная плата торгового персонала практически не выросла. За весь период рост составил 101,3653 %.

Средняя зарплата персонала автотранспортного цеха росла два года подряд, а затем снизилась практически до базового уровня 2017 г. В результате итоговый рост средней зарплаты за анализируемый период составил 103,5511 %. Это небольшая величина.

Средние зарплаты управленческого персонала увеличились на 118,2203 %.

Казалось бы, сдерживание роста оплаты труда — положительный фактор для финансов предприятия. Однако это не совсем так. Явное отставание уровня зарплаты от финансовых результатов, производственных планов, уровня инфляции приведет к социальной напряженности в коллективе, падению престижности работы, отсутствию инициативности и малой производительности труда.

Поэтому задача дальнейшего анализа — выяснить объективные причины роста средней зарплаты отдельных подразделений и структур компании и причины неповышения (незначительного повышения) уровня заработной платы.

Анализ соотношения темпов роста производительности труда и средней заработной платы

Стоит учесть, что рост выручки или производительности труда должен опережать рост средней заработной платы. Это экономически обоснованно.

В таком случае коэффициент опережения будет выражаться соотношением индекса роста производительности труда и индекса средней заработной платы.

Средняя заработная плата в текущем периоде выросла на 1,045 по сравнению со средней зарплатой прошлого периода. Производительность труда при этом увеличилась на 1,038.

В данном случае коэффициент опережения будет равен 1,0067 (1,045 / 1,038).

На основе информации о расходах на оплату труда можно получить следующие знаковые показатели:

- величина прибыли, приходящейся на 1 руб. затрат на оплату труда;

- размер выручки, которую генерирует 1 руб. расходов на оплату труда.

Каждый из показателей дает важную аналитическую информацию.

Что включают в фонд заработной платы

В ФЗП входят суммы, начисленные по итогам расчетного периода за фактически отработанное время до вычета налогов. Общий фонд начисленной заработной платы работников включает в себя элементы: суммы заработка, начисленного за отработанное время или за объем выполненной работы; премии, начисляемые за выполнение трудовых показателей; компенсации, связанные с условиями труда.

Все эти средства относятся к расходам работодателя. Любые выплаты социального характера в фонде заработной платы не учитываются.

Документом, содержащим сумму месячного ФЗП, является штатное расписание. От структуры компании зависит, кто устанавливает фонд заработной платы. Чаще всего этим занимается руководитель при содействии специалистов кадровой и финансовой службы.

Штатное расписание — это документ с указанием количества работников и их тарифных ставок. Унифицированная форма № Т-3 утверждена Постановлением Госкомстата № 1 от 05. 2004. Поскольку штатное расписание обычно составляется на длительный период (от нескольких месяцев до года), в него включаются и вакантные ставки, т. должности, которые на момент составления документа свободны, но в дальнейшем планируется принять на них сотрудников.

В штатном расписании общий фонд заработной платы — это итоговая сумма по документу, которая корректируется при необходимости. В бухгалтерской программе изменение тарифных ставок оформляется документом «Кадровый перевод».

Как рассчитывают ФЗП

Классическая схема предусматривает суммирование всех выплат сотрудникам за выполнение трудовых обязанностей с поправкой на коэффициент среднесписочной численности. Перед тем как рассчитать фонд заработной платы, следует вычислить этот показатель:

ССЧгод = ССЧ1 + ССЧ2 +. + ССЧ12.

Таким образом, складываются показатели за каждый месяц. Месячное значение рассчитывается, исходя из количества занятых работников.

К примеру, на 1 апреля в организации числятся 20 сотрудников, оформленных на полную ставку. 15 апреля один из них уволился, а 20 апреля были приняты 2 сотрудника. То есть первые 15 дней числились 20 чел. , 4 дня — 19 чел. , а оставшиеся 11 дней — 21 чел.

ССЧ4 = (20 × 15 + 19 × 4 + 11 × 21) / 30 = 20 чел.

Формула расчета ФЗП выглядит так:

где: ЗПср — средняя сумма выплат сотрудникам за работу.

Существует еще формула фонда часовой заработной платы, в которой учитывается количество отработанных человеко-часов, определяемое по табелю учета рабочего времени:

ФЗПчас = ЗПтар × Кч/час,

- ЗПтар — заработная плата, начисленная по часовой тарифной ставке. Сюда включаются доплаты за работу в ночное время и компенсации, связанные с условиями труда;

- Кч/час — количество отработанных человеко-часов.

Примеры расчетов

Рассчитаем ФЗП на основании следующих данных:

- ССЧ — 24 чел.;

- менеджеры с окладом 50 000 руб. — 13 чел.;

- инженеры с окладом 60 000 руб. — 12 чел.

ЗПср = (13 × 50 000 + 12 × 60 000) / 24 = 57 083,33 руб.

ФЗП = 57 083,33 × 24 × 12 = 16 440 000 руб.

Для планирования затрат по подразделениям рассчитывается фонд заработной платы в разрезе должностей рабочих или служащих.

Предположим, по инженерам ССЧ составила 11 человек. Рассчитаем ФЗП:

ЗПср(инж) = (60 000 × 12) / 11 = 55 000 руб.

ФЗПинж. = 55 000 × 11 × 12 = 7 260 000 руб.

Пример расчета для организации, где установлена почасовая система оплаты труда:

ФЗП = 500 × 1760 × 12 = 10 560 000 руб.

Выплаты социального характера – это

В законодательстве нет четкого определения, что такое выплаты социального характера. Основные признаки социальных выплат можно найти в Постановлении Президиума ВАС РФ от 14. 2013 № 17744/12 по делу № А62-1345/2012:

- не являются формой оплаты труда работников;

- не являются стимулирующими;

- не зависят от квалификации, разрядности, навыков и профессионализма работников;

- не зависят от сложности, количества, условий выполнения самой работы;

- осуществляются на основании коллективного договора.

Исходя из этих признаков получается, что социальные выплаты – это выплаты, которые напрямую не связаны с выполнением работниками своих должностных обязанностей, не зависят от количества и качества труда, не являются стимулирующими или компенсационными и входят в социальный пакет.

Перечень выплат, которые можно отнести к социальным, довольно большой. Это:

- выходное пособие при увольнении работника;

- компенсация стоимости проезда к месту работы и обратно;

- материальная помощь, выплачиваемая в связи со сложным финансовым положением работника по семейным обстоятельствам;

- разовые премии работникам за участие в конкурсах, соревнованиях, марафонах, премии в связи с праздничными и юбилейными датами;

- дотации работникам на питание;

- возмещение расходов работника на лечение и покупку лекарств;

- оплата работникам и семьям санаторных путевок;

- оплата за нахождение детей в дошкольных учреждениях;

- оплата по договорам личного, имущественного и иного добровольного страхования в пользу работников;

- компенсация стоимости аренды жилья;

- другие.

Что не облагается страховыми взносами по НК РФ

В соответствии со статьей 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 и начисленных отдельно в отношении каждого работника с начала расчетного периода нарастающим итогом. Все исключения из этого правила приведены в статье 422 НК РФ. Здесь — обширный перечень выплат, не подлежащих обложению страховыми взносами:

Что облагается страховыми взносами по мнению Минфина России

Если какой-то вид выплат прямо не указан в статье 422 НК РФ Минфин настаивает на уплате страховых взносов.

По мнению Минфина перечень выплат, освобожденных от страховых взносов, указан в статье 422, он исчерпывающий и расширенному толкованию не подлежит.

Минфин ежегодно выпускает по несколько писем с разъяснениями о том, облагается ли взносами тот или иной конкретный вид выплат.

В соответствии с письмами Минфина РФ от 12. 2018 № 03-03-06/1/823, от 01. 2016 №17-3/В-214 , облагаются страховыми взносами компенсационные выплаты в виде стоимости возмещения затрат сотрудника, переехавшего на работу в другую местность, по найму жилья или суммы арендной платы, произведенные организацией за своего работника, не предусмотрены статьей 169 ТК РФ.

В письмах Минфина РФ от 16. 2018 № БС-4-11/9257, от 12. 2018 № 03-15-06/24316, от 13. 2018 № 03-15-06/15287, от 14. 2018 № 03-04-05/66019 говорится, что оплата питания работников является инициативой работодателя, а не компенсационной выплатой, и она подлежит обложению страховыми взносами в общеустановленном порядке.

В письме Минфина от 23. 2019 № 03-15-06/29511

сказано, что взносами облагаются:

- суммы компенсаций стоимости путевок,

- оплата нерабочих дней по семейным обстоятельствам,

- возмещение стоимости лечения и медикаментов.

В письме Минфина РФ от 14. 2020 № 03-15-06/109203

говорится, что страховыми взносами облагаются:

- единовременная премия при выходе на пенсию свыше 3-х кратного месячного заработка работника (для Крайнего Севера 6-ти кратного);

- единовременное поощрение в связи с праздничными и юбилейными датами;

- возмещение платы за детей в дошкольных учреждениях;

- единовременное вознаграждение при поступлении на работу работникам в возрасте до 35 лет;

- частичная компенсация работникам стоимости путевок;

- оплата питания донорам в дни сдачи крови;

- доплаты работнику за время декретного отпуска его супруги, ежемесячное дополнительное пособие по уходу за ребенком до 3 лет.

Согласно письму Минфина РФ от 15. 2021 № 03-15-06/10032

страховыми взносами облагаются:

- дотации на питание работникам, занятым на работах с вредными и тяжелыми условиями труда, а также работникам, занятым в многосменном режиме работы;

- компенсации работникам за проезд к месту работы и обратно;

- разовой премии за участие в конкурсах профессионального мастерства;

- премии в связи с праздничными и юбилейными датами.

При этом в случае передачи подарков работнику по договору дарения объекта обложения страховыми взносами на основании пункта 4 статьи 420 Налогового кодекса не возникает.

Как видим, наряду с теми выплатами, которые действительно не указаны в статье 422 НК РФ, Минфин РФ стремится обложить страховыми взносами и те, которые прямо указаны в ней.

Позиция судов об обложении страховыми взносами выплат работникам

С обложением страховыми взносами компенсации стоимости переезда в другую местность и найма жилья судьи не согласились в Постановлении АС Поволжского округа от 21 ноября 2018 года по делу № А49-2007/2018.

Выплаты, связанные с компенсацией, выплаченной за содержание в дошкольном учреждении детей работников, являются выплатами социального характера. Они относятся к доходам, получаемым работником в рамках трудовых отношений и, следовательно, не облагаются страховыми взносами. Вывод судей, изложенный в Постановлении АС ПО от 24. 2020 № Ф06-67251/2020 по делу № А12-47264/2019.

Санаторно-курортные путевки для работника и его детей

Судьи не признали объектом обложения страховыми взносами стоимость путевок на оздоровительный отдых семьи работника в постановлениях:

АС ПО от 20. 2020 по делу № А12-3728/2020.

АС ВСО от 09. 2020 № Ф02-6381/2020 по делу № А33-4184/2020,

АС ВСО от 31. 2020 № Ф02-3477/2020 по делу № А19-29685/2019.

АС ЗСО от 15. 2018 № Ф04-3263/2018 по делу №А27-912/ 2018

Оплата питания работников

Судебные решения об уплате страховых взносов со стоимости компенсационных выплат на питание, чаще всего, в пользу компаний. Судьи согласны с тем, что компенсации, выплаченные работникам на питание, не облагаются страховыми взносами. Свою позицию судьи изложили в постановлении АС ВСО от 26. 2021 № Ф02-5844/2020 по делу № А19-6508/2020, в Постановлении АС ВСО от 02. 2020 по делу № А19-29229/2019.

Как подстраховаться, что налоговики не доначислили взносы

С учетом правовой позиции ВАС РФ, изложенной в Постановлении от 14. 2013 № 17744/12, не облагаются взносами выплаты социального характера, предусмотренные в локальном нормативном акте работодателя. Такие выплаты:

- не должны зависеть от квалификации работников;

- не должны зависеть от сложности, качества, количества, условий выполнения самой работы;

- не могут быть квалифицированы как часть оплаты труда сотрудников (т.е. не могут выплачиваться ежемесячно в фиксированной сумме), в том числе и потому, что не предусмотрены трудовыми договорами.

В чем его отличие от ФОТ

Разберем, как между собой соотносятся фонд оплаты труда (ФОТ) и фонд заработной платы (ФЗП): ФОТ — обобщенный, а зарплатный фонд — более узкий показатель. В ФОТ учитывают все выплаты, связанные с персоналом: периодические, разовые, социальные и налоговые отчисления.

В ФЗП входят только выплаты, непосредственно связанные с вознаграждением сотрудников, социальные выплаты в нем не учитываются — это и есть ключевое отличие ФЗП от ФОТ организации. То есть в фонд оплаты труда входит как ФЗП, так и другие обязательные и необязательные выплаты. По факту, ФЗП — это ФОТ за вычетом дополнительных расходов на персонал.

Структура ФЗП

Бухгалтерия рассчитывает фонд заработной платы в разрезе должностей на основе штатного расписания. Это суммарная величина, в которой учитываются все выплаты служащим предприятия: как штатным сотрудникам, так и совместителям.

Структура суммарного зарплатного показателя зависит от отраслевых и организационных особенностей предприятия. Зарплату начисляют и платят на основании локальных нормативов — коллективного договора, положений об оплате труда, о доплатах и надбавках, премировании. В этих актах фиксируются все компенсации, премии и поощрения, положенные работникам конкретного предприятия.

В обобщенном виде фонд заработной платы включает в себя такие выплаты:

- зарплату (в денежной и натуральной форме);

- расчеты за неотработанное время (отпускные);

- доплаты, надбавки и поощрения (стимулирующие, компенсационные, премирование);

- различные регулярные компенсации (питание, проживание, топливо).

Оплата за неотработанное время тоже учитывается в расчетах. Если сотрудник отсутствовал на работе по уважительной причине, ему это компенсируют. К таким причинам относится отпуск, обучение и переподготовка, простои на предприятии, выполнение общественных обязанностей и другие основания, не зависящие от работника.

Некоторые выплаты не включают в фонд заработной платы. Разовые премии, дивиденды, перечисления от специальных учреждений, материальная помощь и кредиты от работодателя не учитываются в составе суммарного зарплатного показателя.

Расчет ФЗП

Ключевое отличие фонда оплаты труда от фонда заработной платы — это состав выплат: в ФОТ учитывают все, что платят сотруднику, а в ФЗП включают только вознаграждение за выполнение трудовых обязанностей. Единой формулы для исчисления показателей нет. Расчет зависит от конкретных выплат, которые закреплены в локальных нормативах предприятия.

Основанием для исчисления служат штатные расписания и фактические данные учета, отраженные в расчетных ведомостях и табелях отработанного времени. Для расчета следует установить конкретный интервал времени. Обычно расчетчики используют такие временные промежутки — час, день, месяц, год.

Вот как рассчитать фонд заработной платы как процент затрат на сотрудников:

Этот расчет позволяет определить долю зарплатных отчислений в составе совокупных затрат на персонал.

Годовой показатель определяют по формуле:

А вот формула для почасовой оплаты:

Приведем пример расчета. Допустим, среднесписочная численность организации — 50 работников. 20 из них ежемесячно получают по 35 000 рублей, еще 10 — по 25 000 рублей, 15 — по 20 000 рублей и 5 — по 15 000 рублей.

Среднемесячная зарплата = (20 × 35 000 + 10 × 25 000 + 15 × 20 000 + 5 × 15 000) / 50 = 1 325 000 / 50 = 26 500.

Годовой ФОТ = 26 500 × 50 × 12 = 15 900 000 рублей.

ФЗП = ФОТ — 13% = 15 900 000 — 13% = 13 833 000 рублей.

Таким образом, ФОТ рассчитывается по начислениям, а ФЗП — по фактическим перечислениям без налога на доход физлиц.

Еще один пример расчета. В учреждении работают:

- директор — с зарплатой 65 000 рублей;

- главный бухгалтер — 55 000 рублей;

- бухгалтер — 45 000 рублей;

- 7 преподавателей — с зарплатой 35 000 рублей у каждого;

- 2 охранника — с зарплатой 25 000 рублей у каждого;

- 2 уборщицы — с зарплатой 15 000 рублей у каждой.

С начала нового года директор принимает работника по обслуживанию здания.

В прошлом году на зарплату потратили:

(65 000 + 55 000 + 45 000 + 7 × 35 000 + 2 × 25 000 + 2 × 15 000) × 12 = 490 000 × 12 = 5 880 000 рублей.

Средняя зарплата = 5 880 000 / 14 / 12 = 35 000.

С учетом нового сотрудника ФОТ на текущий год составит:

35 000 × 15 × 12 = 6 300 000 рублей.

А фонд заработной платы определяется так:

6 300 000 — 13% = 5 481 000 рублей.

Об авторе статьи

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Заключение

Заработная плата занимает существенный удельный вес в общей величине расходов предприятия, поэтому анализ данной статьи затрат имеет важное значение для оценки финансового результата организации.

В ходе анализа важно оценить абсолютное значение перерасхода/экономии заработной платы компании, соотнести полученные значения с перевыполнением/недовыполнением плана продаж (плана производства).

Средний размер заработной платы отразит среднюю величину расходов компании на оплату труда одного работника. Динамика этого показателя покажет, растет или снижается оплата труда в среднем по предприятию.

Фонд заработной платы предприятия представляет собой сумму расходов на оплату труда независимо от источников финансирования выплат.

Статья опубликована в журнале «Планово-экономический отдел» № 6, 2021.

Итоги

Фонд оплаты труда включает в себя все заработанные сотрудниками выплаты в денежной и натуральной форме (зарплаты, премии, компенсации, надбавки и др. ), а также социальные и иные выплаты.

Формирование ФОТ производится с учетом действующих в организации «зарплатных» локальных актов (коллективного договора, положений об оплате труда, премировании и др.